作者:0xpibblez,Blockworks Research;编译:松雪,

2023年对网络活动来说是一个重要年头,因此协议创新和增长自然而然地随之而来。进入这一年,关于中心化交易所(CEX)偿付能力的不确定性推动交易者利用去中心化衍生品,这触发了像dYdX和Synthetix这样的协议的前所未有的增长。Uniswap通过推出Uniswap V4继续对其AMM模型进行创新,而Curve通过推出其自己的稳定币crvUSD改变了DEX(去中心化交易所)的格局。在合并之后,以太坊质押的激增引发了LST-fi协议的爆发,这些协议渴望从各种奇特的收益提供中获利,范围从LST抵押的稳定币到利率衍生品。我们也不能对面向消费者的dApps、DEPIN或游戏中出现的热潮视而不见。话不多说,让我们来解析2023年的协议亮点。

永续

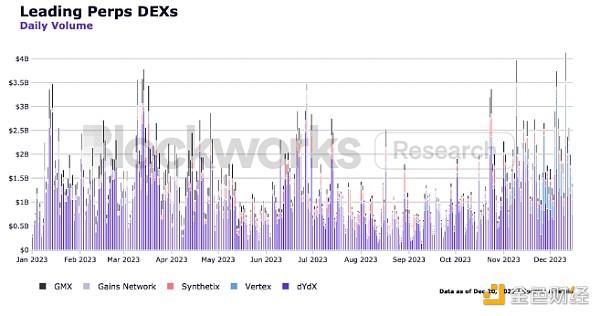

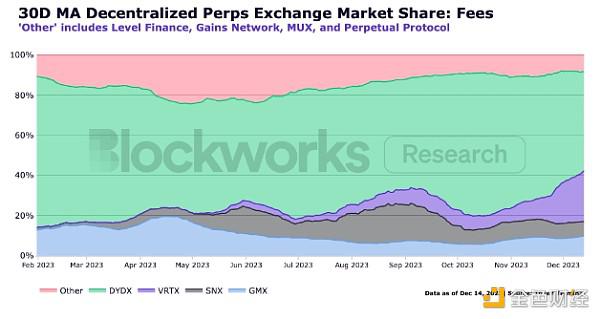

在整个2023年,链上永续合约(perps)领域表现出色,成为相对熊市弹性更强的行业之一,交易量保持强劲,本地代币持有者经常通过交易费收入获得“实质性收益”。智能合约开发人员明显注意到永续合约协议的摇钱树性质,这在2023年新兴协议在该垂直领域的相关性不断增强的情况下表现得尤为明显,dYdX的交易量主导地位呈下降趋势。我们认为,考虑到不到2%的加密永续合约交易量发生在链上,而CEX和DEX永续合约交易量的整体规模将在未来几年持续增长,仍有很大的增长空间。这些链上交易场所仍然高度依赖代币激励来吸引用户,但我们认为在过去一年中,CEX与DEX之间的用户体验差距已经大大缩小,这可能成为这些协议未来发展的一个助推因素。下面我们将详细介绍2023年领先的永续合约协议的一些亮点和趋势。

dYdX

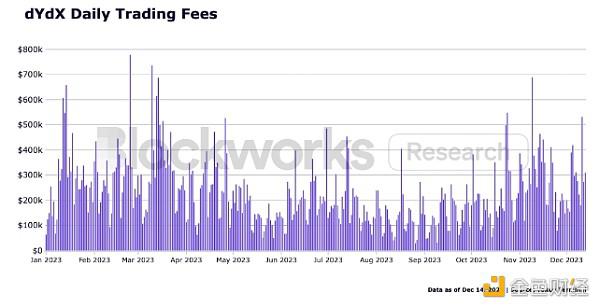

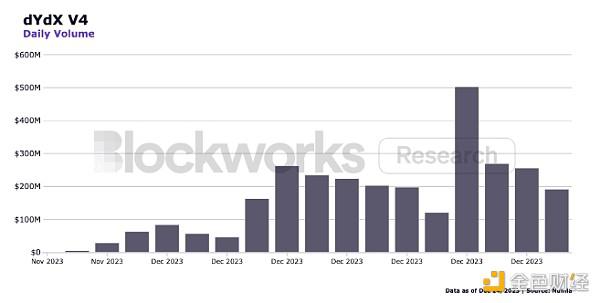

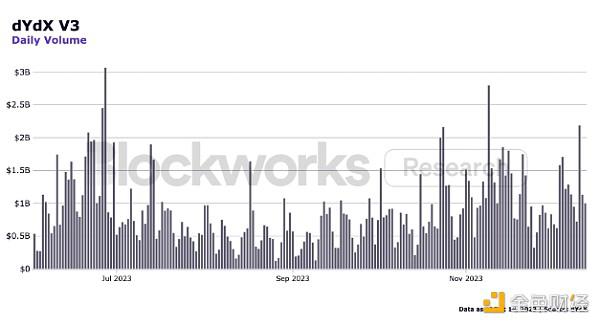

在十月,dYdX推出了其V4交易所,交易于十一月开始。这个版本标志着协议技术的转变,从基于以太坊的zkRollup过渡到基于Cosmos SDK构建的独立区块链。关键变化包括将订单簿存储的去中心化,从中心化服务器移至存储在验证者内存中。此外,费用收入被再质押,为验证者和DYDX代币持有者提供收益,而以前,收益分配给了创建该技术的中心化公司。这些变化增强了协议的去中心化,并使DYDX代币的基本价值累积机制变得更加强大。

V4带来的更加细致的创新包括通过协作区块构建的新型MEV缓解方法、进一步的资产上线以及通过CCTP和Noble实现的无缝桥接体验。此外,前端已经开源,用于资金费率计算的必要Oracle数据通过ABCI++内部化,不再依赖Chainlink。

dYdX团队在调整产品以促进最佳交易体验并优化去中心化方面做得非常出色。虽然V4的采用程度尚未达到V3的水平,但自推出以来6个月内提供的2,000万美元的交易激励,以及DYDX代币交易奖励,可能会在未来帮助推动新版本的交易量。自上个月推出以来,V4的交易量已有所增加,尽管最大的每日交易量约为500亿美元,仅与V3最差的交易日相当。

Gains Network

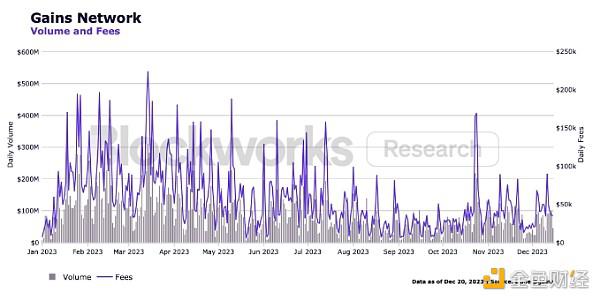

Gains Network在将gTrade部署到Arbitrum上并在Polygon上部署后,迎来了2023年的强劲开局,但在交易量/费用/TVL增长等指标上,它后来被其他永续合约协议超越。不幸的是,对于Gains Network来说,它并没有像我们将在后面讨论的许多其他永续合约项目那样拥有用于激励交易活动的大量GNS通货膨胀,因此它已经处于劣势。Gains Network在请求了700万代币后被拒绝了ARB STIP分配,这很可能在用户交易量迁移到其他收到ARB资金的dApp时发挥了重要作用。然而,幸运的是,他们在重新制定的Arbitrum治理提案通过后获得了450万个ARB,以资助被排除在最初分配之外的更多项目。这可能为该协议提供了一个急需的助推,从现在到2024年1月底。

在2023年,Gains Network终于采用了更为去中心化的架构,建立了治理和赠款计划流程,从而为GNS代币持有者赋予了更多权力/所有权。提案最终由协议管理员审查,目前尚未在链上执行投票,因此仍需进行一些工作才能真正实现协议的去中心化。2023年最重要的里程碑是GNS代币的重新设计,最终增加了流向GNS代币持有者的收入。开发基金和NFT清算机器人之前分别获得了协议收入的16.33%和14.20%,但在代币重新设计后,这两者都被废弃,现在绝大部分收入流向了GNS代币持有者。然而,这次重新设计对代币持有者来说是有代价的;为了补偿开发团队和原始NFT清算机器人持有者,铸造了436万个GNS。目前,其中大部分供应被锁定,将在授予结束时保持对该协议的制约。此外,团队收到的代币被质押,因此稀释了其他GNS代币持有者的收益。这与收入下降一起,使得与其他永续合约交易所的原生代币相比,GNS质押收益变得不那么具吸引力。

尽管我们认为Gains Network背后的核心开发团队是永续合约垂直领域中实力较强的团队之一,但由于与新推出代币的竞争激烈,该项目在2023年面临着艰巨的挑战。我们预计Gains Network在2024年不会面临更轻松的局面。

Vertex

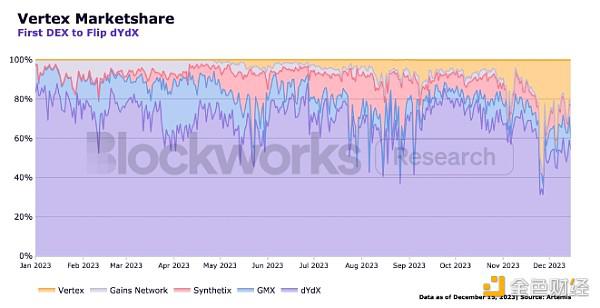

说到闪亮的新代币和项目,Vertex在2023年的最后一个季度让DeFi领域措手不及,将dYdX挤下成为交易量最大的永续合约平台。Vertex的主要推动因素包括通过流动性引导拍卖启动其代币、由于该项目赢得的Arbitrum STIP而持续存在的双重激励(VRTX和ARB)、与VRTX代币持有者共享USDC.e收入,并通过Elixir集成帮助增强订单簿深度。为了确保交易者有足够的流动性,类似Gains Network和GMX这样的项目需要与流动性提供者分享收入,而类似dYdX和Vertex这样的项目不必以相同的方式激励流动性提供者,并更适合与原生代币持有者分享收入。Vertex非常幸运地选择了GMX分散其流动性提供者和交易用户基础的时机,以及dYdX试图逐渐减少v3激励并吸引做市商和交易者过渡到v4的时机。这两个市场领导者让出了地盘给Vertex,但目前尚不清楚这种交易量是否可持续,或者只是由于与每周约212,000个ARB一起用于激励的流通量低、FDV高的代币(VRTX)所致的膨胀。

这个情况很难预测:一方面,你有一个在链上表现出强大PMF的垂直领域中的高质量产品,每个月还有大约585 万美元的激励。然而,另一方面,你有一个高通胀的治理代币,其他新的永续合约农场如RabbitX、IntentX和Aark也在如雨后春笋般出现,而且诸如dYdX这样的老牌平台在竞争加剧时更加依赖激励措施。许多人指出Vertex的日交易量和未平仓合约之间的分布情况,认为所有的活动都是有机的代币挖矿。我们认为这种批评是有道理的。然而,VRTX质押机制会在每个区块中递增每个用户的质押权重,只要他们不撤回任何代币,从而增加每个质押者在每周协议收入中的份额。如果我们假设VRTX和ARB激励的价值保持稳定,我们认为交易量将保持在较高水平,直到2024年1月。用来衡量Vertex整体健康状况和其寿命的一个最重要的指标是总质押的VRTX数量。每个纪元将分发1,000万个VRTX代币给交易者和做市商,而这些参与者实际上会怎么处理这些代币(质押还是抛售)可能会决定Vertex的长期命运。这个代币设计的背后的理念似乎是,交易者将不断将他们的USDC收入滚动成更多的VRTX代币,以增加他们的质押权重,使质押收入始终超过用户在Vertex上交易时支付的费用。只有时间能告诉我们这个代币设计是否可持续,但2023年底对于Vertex协议来说确实是一个巨大的时刻,整年不断刷新协议收入和总锁仓价值的历史新高。

Synthetix

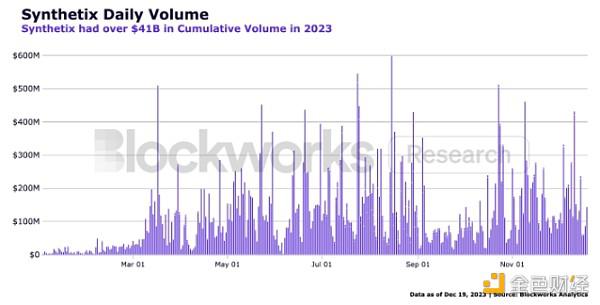

Synthetix在2023年初时并没有清晰的产品市场契合点。他们之前的许多实验,比如现货市场和原子交换,都曾经历过强烈的采用浪潮,然后陷入了低利用率的低谷时期。到了2022年底,Synthetix尝试了一个简化版的永续合约产品,这一产品需在底层进行一些工作,尽管需求相对较大。在2022年12月,他们推出了Perps V2,使用低延迟的Pyth预言机、动态资金费率来激励净delta中性的未平仓合约,费用仅为5-10个基点。因此,他们现在拥有了一个可以与其他永续合约竞争的产品。结果,对这一产品的需求迅速上升,2023年累计交易额超过400亿美元。

Synthetix的成功可以归因于几个不同的因素。首先,基于预言机的设计以及极具竞争力的费用使Synthetix成为交易者的理想之地。采用基于预言机的设计时,通过降低交易者战胜合约方的方差,以及支付足够高的收益来激励流动性提供者,对流动性提供者进行激励是至关重要的。动态资金费率很好地保持了未平仓合约的中性,因此在交易者赚取大笔资金费率的同时,几乎总会有人进行对冲并通过自己的delta中性头寸捕获资金费率,从而最小化了潜在的风险。

此外,Synthetix作为一个流动性后端运营,意味着我们看到前端竞相与最终用户建立黏性关系。由于前端在今年早些时候获得了费用份额,最近增加到所有费用的20%,这些前端现在有了带入用户的动力,从而为Synthetix扩大市场份额。到目前为止,Kwenta和Polynomial一直是两个主要的前端,但由Synthetix创始人Kain创建的名为Infinex的新前端即将上线,并计划在用户体验上进行激烈竞争。

对于Synthetix,未来有很多期待,因为他们将迁移到V3。在这一体系结构下,Synthetix变得更加模块化,允许在市场层面进行更多实验,同时在流动性提供者感到舒适的地方转移风险。因此,尽管永续合约已经清晰地表现出了产品市场契合点,但在其他市场上会有更多的实验:期权、博彩、保险等。当前的永续合约系统将升级到V3,并包含在名为斯巴达池的主要V3池中。

最近,Spartan理事会投票决定取消SNX通货膨胀,这是以托管格式支付给流动性提供者以激励流动性的。鉴于Synthetix已经足够成熟,已有大量收入流向流动性提供者,而通货膨胀仅为5%,由于抵押率非常高,通货膨胀不再合理。SNX的通货膨胀在历史上一直非常高,这导致许多人因流动性提供者风险或稀释风险而不愿投资于该代币,而这两者现在与一年前相比已经大大减弱。这对SNX的未来采用和投资是一个巨大的阻力,但我们需要监测抵押率,以查看它是否会对流动性产生任何有意义的变化。

在2024年,Synthetix计划通过在许多不同的以太坊虚拟机(EVM)链上扩展,利用新链作为实验的机会,以确定在哪里可以获得最多的用户和流动性提供者。这些实验将成为他们所谓的Andromeda的一部分,即部署只使用USDC和ETH进行流动性提供的Synthetix V3和Perps V3。这将有助于评估交易者在Optimism以外的链上对永续合约的需求,并评估LPs对SNX以外的资产的需求。Andromeda部署的第一站将是Base,然后是Arbitrum。还有一些其他潜在的实验,包括以太坊主网上专为delta中性稳定币和协议设计的ETH支持的永续合约,以及OP Stack上的SNXChain,它将是治理和SNX LPs的中央枢纽。对于Synthetix来说,这将是2024年非常令人兴奋的一年。

GMX

2023年标志着GMX V2的推出以及该项目整体市场份额的下降。在整个年度中,GMX在费用和交易量方面失去了主导地位,主要是由于新的市场参与者及其相关的激励计划。GMX V2于8月推出,旨在通过为交易者提供更吸引人的机制,为流动性提供者创造更好的环境,以期更好地与新交易所竞争。

GMX V2的关键更新包括引入了隔离池,允许流动性提供者自定义其资产暴露并支持列出长尾资产。实施了新的费用机制,包括降低的执行费用、资金费率以及旨在平衡多头和空头头寸之间的持仓量并减轻流动性提供者对交易者损益的敞口的价格影响费/回扣系统。此外,升级的低延迟Chainlink预言机价格提供了更快的交易速度,并减少了预言机的可提取价值。与其前身不同,V2在商业许可下运行,不允许自由分叉。

GMX从Arbitrum DAO获得了一笔显著的1200万ARB分配,作为短期激励计划的一部分,分配给其用户。这些激励从11月开始,并需要在3月底前使用。它们应该有助于在激励用尽之前推动平台的大量使用。

Options

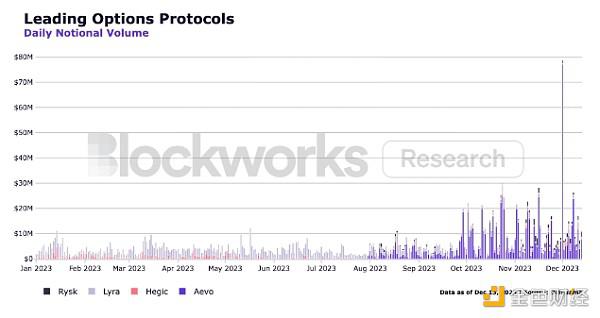

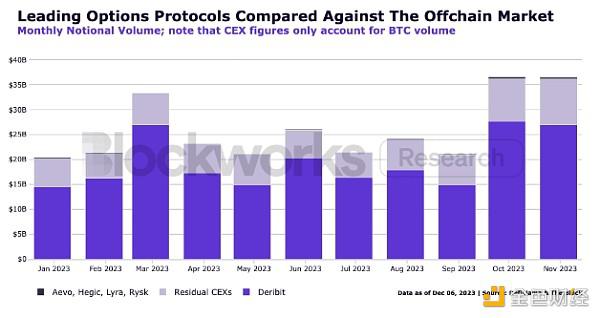

在2023年,链上期权垂直领域发生了翻天覆地的变革,许多项目调整了它们的机制,推出了新产品,并实施了版本升级。期权协议过去一直难以提供与中心化提供商相媲美的用户体验,许多项目都采用了简陋的期权AMM模型,提供了令人不满的执行、低流动性、缺乏可交易的基础资产以及不足的对冲解决方案。在这一年里,一些期权AMM通过旨在统一流动性的机制,使AMM能够执行更复杂的对冲操作,以更好地保护流动性提供者免受有毒流的影响而试图改进这一点。话虽如此,该市场在今年最重要的趋势之一是引入了基于应用特定Rollups构建的新混合CLOB交易所,其中订单在链下匹配,而交易结算则在链上进行。除了期权,这些交易所还可以提供永续期货等衍生品产品。Aevo的CLOB交易所于4月份上线,但直到6月中旬才启用普通访问权限(值得注意的是上述/下述图表所使用的数据集在2023年7月30日之前排除了Aevo),而Lyra正在积极开发自己的CLOB交易所。在结构化期权产品之外,Lyra在上半年的名义交易额方面主导了该垂直领域,但在市场份额上大幅失去了对Aevo CLOB交易所的份额。

2023年一个显著的市场新进者是Rysk Finance,该项目从10月份的链上期权名义交易额约1%的份额增加到11月份的约10%。值得一提的是,市场份额的增加很大程度上可能是与从11月初开始的STIP计划相关的ARB激励的结果。Rysk于2023年7月向公众推出其Dynamic Hedging Vault(“DHV”),该系统致力于维持LP头寸的市场中性,可以对该头寸同时进行认购和认沽期权的买卖。DHV的独特之处在于其混合设计——结合了期权AMM和询价系统——以及根据池的希腊曝光和利用率调整期权价格的机制。尽管该项目非常注重LP收益,但自其公开发布以来,DHV的累计回报截至12月15日为约(5.5%),这突显了构建一种能够持续产生稳定正收益的期权AMM的困难。

链上期权交易量与在中心化交易所(CEXs)上的交易量相比仍然相对较小。正如前面提到的,期权项目在今年升级了其协议结构,并改变了对基础交易机制的处理方式,以渗透到链下市场。此外,基于点对池模型的新协议也进入了市场。总体而言,这些解决方案是构建在现货AMM之上的,其中一些项目利用自己的集中流动性池,提供永续期权和波动性交易产品。简单说,这些新一代项目使用户能够以特定方式向基础AMM池存入和提取流动性,以生成模拟买卖期权或波动性的收益配置文件。

AMM LP启用的期权协议的主要优势之一是,只要基础资产有一个流动性池,就可以在技术上创建与买卖期权或波动性相似的衍生品,只要可以匹配卖家和买家。上述情况可能有助于解决加密期权垂直领域一直面临的问题:对于长尾资产的期权,流动性较低或不存在。值得指出的是,项目还正在试验询价系统,以促进长尾期权的交易。

AMM LP启用的范畴中市场关注度最高的三个项目是GammaSwap、Panoptic和Dopex v2。前两个项目仍处于早期阶段,GammaSwap在9月底在Arbitrum主网上进行了软启动,使用了有权限的池,而Panoptic的有权限的Beta启动发生在10月中旬(预计2024年第一季度进行主网启动),该协议在11月中旬宣布了一轮700万美元的融资。Dopex正在实施其v2升级,作为全面改进的第一步,该协议在11月中旬发布了其AMM LP启用的期权。新产品在大约一个月的时间内创造了超过4千万美元的交易量,使其成为第二大期权协议,但其中一些交易量可能是由前述的Arbitrum激励计划推动的。

从技术角度来看,这些项目正在部署未经测试的机制。一个很好的例子是GammaSwap在10月中旬不得不冻结其合同,因为可能存在严重漏洞。AMM LP启用的期权能否持续渗透市场尚不明确。采用这些产品的一个显著摩擦是这些产品的复杂性。尽管项目正在简化开仓和平仓的过程,但交易者仍然必须考虑期权希腊字母、行权价格,尤其是基础协议特定的创新,这可能阻碍散户投资者的采用,而这通常是第一批采用新原语的用户群体。

虽然AMM LP启用的期权协议在未来一年内表现如何尚不确定,但基于CLOB的交易所有望继续通过将用户从中心化交易所和期权AMM中转换而扩张。正如前面提到的,专注于CLOB期权交易所的两个主要协议是Aevo和Lyra。

Aevo

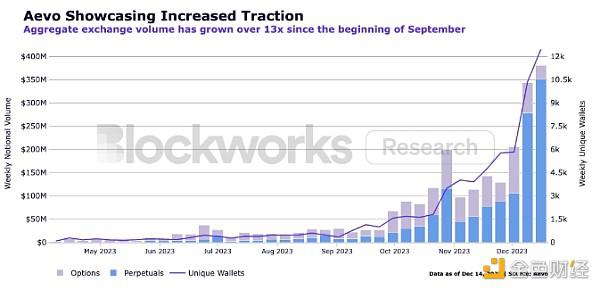

Aevo,前身为Ribbon Finance,在过去的一年中经历了一系列的变化,对协议进行了重新品牌定位,并推出了基于自定义应用专用 OP Stack Rollup 构建的 CLOB 派生品交易所。在此之前,该项目的主要产品是DeFi Options Vaults(“DOVs”),该产品于2021年推出。当时,该产品引起了广泛关注,被认为是高度创新的,催生了一类新的结构化期权协议。随后,DOVs和受保护的本金存储库已经显示出一些缺点,使它们对大多数交易者来说不是很吸引人。因此,不足为奇的是,Aevo的DOV和Earn产品的综合TVL在整个年度内下降,从年初的约5100万美元降至截至12月15日的约1600万美元。

转向CLOB交易所对Aevo来说无疑是成功的——该交易所占据了2023年11月链上名义期权交易量的约70%。除了主流代币的期权外,该交易所还提供一个场外服务,用户可以在其中交易长尾资产的期权。在10月份,DOVs结算过渡到CLOB交易所开始,由存储库出售的期权与交易所上的期权可互换,这意味着存储库仓位变得流动,用户可以将其仓位用作其他交易的抵押品。

此外,Aevo已经开始更加重视永续期货,提供传统的永续合约以及预先上线的期货。Aevo Exchange在竞争激烈的永续合约DEX垂直领域找到了优势,通过在各种基础资产上提供永续合约,并根据市场需求快速上线新资产。预先上线的期货也引起了交易者的极大关注,但实际交易量和持仓量相对较低,目前尚不清楚这种产品在长期内的可扩展性如何。尽管如此,预先上线的期货似乎是一种有效的客户获取工具,Aevo有望在2024年继续渗透永续合约DEX市场。随着交易所不断创新,各项关键绩效指标一直在全面增长,这并不令人惊讶。

关于Aevo的运营方面,该项目仍在更新品牌并实施新的代币和治理结构。AGP-1于11月9日获得批准,其中最值得注意的是提出了RBN的更新品牌时间表。新代币AEVO及其相关机制最迟将于2024年2月1日发布。RBN将以1:1的比例与sAEVO互换,sAEVO是AEVO的质押版本,质押期为3个月。AEVO仅是治理代币,但在团队的运营费用(每年500万美元的预算)得到覆盖后,将有75%的协议收入用于增加AEVO-USDC协议拥有的流动性。AEVO将开始以相对较低的流动性和有限的卖压交易,这些方面在本Flashnote中得到了深入讨论。值得注意的是,DAO Treasury目前持有约110M的RBN,这些全部将在代币生成事件中转换为AEVO。在财政部的AEVO持有中,最多将有约35%用于激励,如空投,最多将有约10%用于社区增长和悬赏。这两个分配至少在短期内应加速项目的增长和知名度。

最近,在12月初,Aevo宣布了交易所内的现货交换,并实施了一种新机制,允许用户在其抵押资产上获得收益。被动收益是通过aeUSD创造的,这是Aevo L2上的一种ERC-4626资产,其支持目标为95%的sDAI和5%(可能会更改)的USDC,这意味着底层的5%是立即可以提取的。换句话说,基础资产的95%根据MakerDAO的Enhanced DAI Savings Rate生成收益。在USDC缓冲不足以支付提取时,用户将需要等待,直到sDAI可以兑换为DAI并交换为USDC,这可能会成为提取的瓶颈。基础篮子的再平衡每天进行,以保持目标权重。由于目前没有其他perps DEX或期权协议在存款抵押上提供被动收益,aeUSD机制可能有助于吸引更多资金进入平台。

Lyra

Lyra今年推出了几个重要升级,包括Newport升级和V2升级,现已上线。Newport升级允许做市商储备金借助稳定币(如USDC和sUSD)部分抵押空头仓位,无需交换到基础资产进行抵押和对冲。因此,该储备金不再需要用大量的基础资产进行抵押对冲,为流动性提供者节省了大量费用。此外,Newport升级使协议能够与任何EVM兼容链上的任何永续交易所集成。随着Newport升级,Lyra扩展到了Arbitrum,利用GMX作为流动性来源来抵押和对冲AMM。

Lyra V2是2023年7月宣布的,是协议功能的扩展。V2旨在成为一个用OP Stack rollup构建的现货、永续和期权交易的去中心化结算协议。V2将支持组合保证金、交叉保证金和多资产抵押。最后,V2旨在成为一个去中心化的保证金和风险引擎,以及一个开源的订单匹配引擎。订单匹配服务将是链下的,类似于许多其他永续交易所的实现。Lyra V2于2023年12月14日上线。

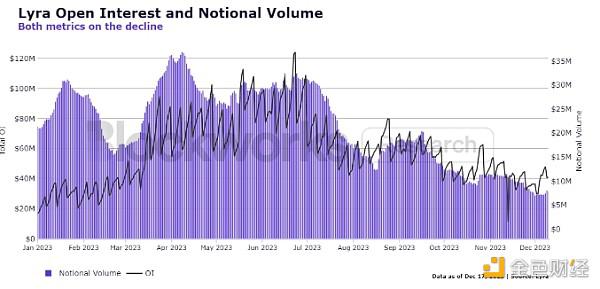

如下图所示,尽管采用了各种指标,但该协议在2023年的增长仍然乏善可陈。无论是未平仓合约、名义交易量、保费交易量还是总锁定价值(TVL),都在2023年下降或停滞不前。这并不奇怪,考虑到2023年Aevo的推出,很多在链上期权交易量发生在那里。人们还可以将递减的TVL归因于大量的替代收益机会,比如stETH、LSDFi或RWA机会,这些机会使传统的LP机会黯然失色。

DEX

Osmosis

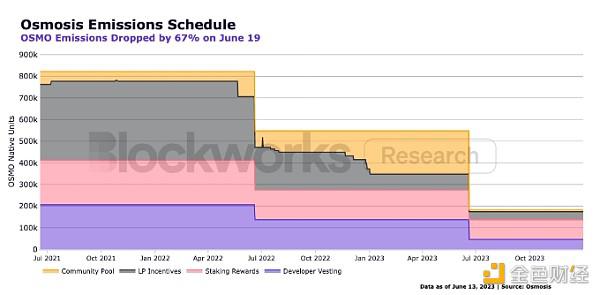

Osmosis在2023年经历了一个决定性的时刻,从一个DEX appchain过渡为一个完整的DeFi Hub,包括借贷(Mars)、永续期货(Levana)、去中心化稳定币(Membrane)以及其他第三方应用在该链上启动。此外,Osmosis引入了“超级流动性”,提供集中流动性池,以优化资本效率,并提高大额交换的价格执行效果,并发布了一个三方面的代币经济学改革,将通货膨胀大幅减少了67%,并将通货膨胀的更大比例从流动性提供者重新分配给了Osmosis的质押者。

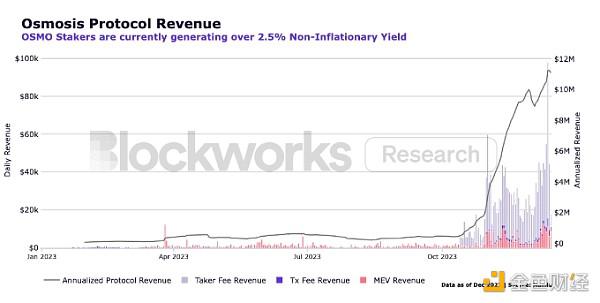

Osmosis还引入了所有交换的0.1%吃单费用,采用了类似于EIP-1559的交易费机制以限制垃圾邮件,并通过与Skip Protocol合作构建的ProtoRev模块开始内部化MEV。随着复苏的迹象出现,Osmosis协议收入呈指数增长。Osmosis目前正以超过1100万美元的年化协议收入的速度向OSMO质押者支付,相当于超过2.5%的非通货膨胀收益。

Osmosis 可能会在 2024 年推出自己的 perps 平台,以及基于现有 Thorchain 代码库的去信任跨链交换协议,Osmosis 是加密领域最有前途值得关注的项目之一。

Uniswap

在2023年6月,Uniswap宣布推出V4,这是该协议的下一个重大升级。Uniswap V4具有全新设计的架构,采用单例合约模型,使用EIP-1153进行瞬时存储,引入ERC-1155,并最重要的是引入了Hooks。Hooks允许用户在执行某些操作之前或之后,如初始化LP头寸、修改LP头寸、进行交换和向处于范围内的流动性提供者捐款等,启动带有自定义行为的流动性池。重要的是,V4还允许流动性池部署者打开费用开关,类似于协议级别的费用开关,该开关将将一些LP费用导向部署者。Uniswap V4将随着以太坊的Dencun升级而上线。

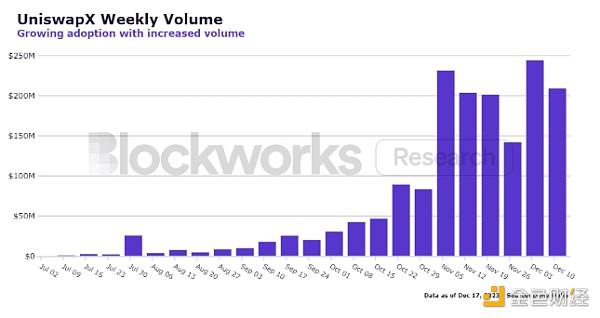

在2023年7月,Uniswap还发布了UniswapX的白皮书,这是一个非托管的荷兰式拍卖交易协议。它是一个RFQ系统,将路由和批处理外包给一组填充器,这些填充器可以将订单路由到一组在链上和链下的流动性。如下图所示,UniswapX的采用率不断增加,尽管它仍然占Uniswap交易量的一小部分。

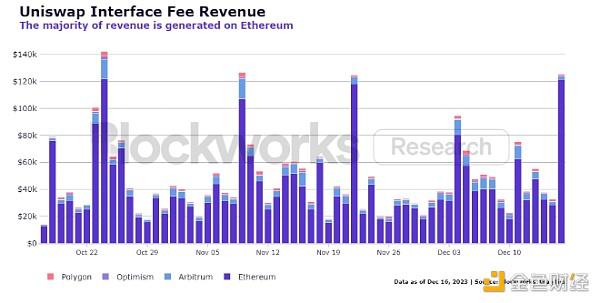

最后,在2023年10月,Uniswap Labs宣布推出一个接口费用开关,在通过官方Uniswap接口进行的一些代币交换中收取0.15%的费用。受接口费用影响的代币包括WETH、WBTC、USDC、USDT以及其他几种稳定币,该费用是在现有的交换费用基础上额外收取的。在一份快讯中,我们概述了在我们看来,这降低了协议费用开关的可能性,并对UNI代币的价值积累产生了负面影响。自推出以来,截至2023年12月16日,接口费用开关已经产生了总共293万美元的收入,据此推算,年化收入为1800万美元。

Curve

在整个年度中,Curve发布了几项围绕被动AMM的创新。与Uniswap V3设计形成对比的是,被动AMM允许LP简单地存入资金,然后由AMM平衡他们的仓位。该协议将他们的AMM设计升级到了三币波动池(tricrpyto-ng)和稳定币池(stableswap-ng)的下一代(ng)被动AMM。升级的主要焦点是降低Gas成本以捕获更多的套利流,但它还改进了池预言机,以用作其他DeFi应用中的价格预言机。新合约现在比以前的版本便宜了40%,但仍然比处理Uniswap V3交换逻辑的燃气成本高出68%。自5月份推出以来,USDC/WBTC/ETH和USDT/WBTC/ETH池的总交易量超过8亿美元,但新池未能增加Curve在相对于Uniswap的USDC<>ETH和USDT<>ETH交易量中的份额,可能是由于较高的Gas成本。

即使有了改进的DEX设计,该协议今年的最大创新之一是推出了Curve的借贷市场(LLAMMA)和稳定币(crvUSD)。协议的机制在我们的详细报告中有解释。自5月份推出以来,从该协议借贷的crvUSD债务峰值达到1.603亿美元,而抵押存款为2.808亿美元,这个借贷协议为DAO产生了290万美元的费用。Lido stETH是最受欢迎的抵押品,占43%的存款,其次是WBTC,占33%,WETH占13%。每种抵押品的利率都是特定的,但在大部分时间内都在4%和9%之间波动。然而,最近的治理提案提高了基础利率,并有效地使借款利率翻了一番。该提案的目的是激活锚定保管者,以便有一个缓冲来抵御向下的偏离,类似于PSM如何帮助DAI锚定。到目前为止,crvUSD一直保持着坚韧的锚定,但团队正在努力确保它保持下去。

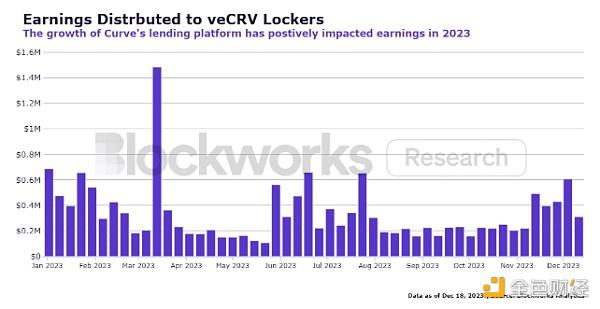

自2021年以来,Curve向其治理代币持有人分发了1.23亿美元,超过了行业内的任何协议。着重关注2023年,Curve已分发了1630万美元,并在11月份开始看到了一轮实质性的上升趋势,将veCRV的收益推高至5.4%。值得注意的是,收入构成发生了变化,因为借贷费用已经超过了DEX活动。这在很大程度上是由crvUSD的增长和更大的费用份额推动的,因为100%的借贷费用归DAO所有,而只有50%的交换费用。3月份的离群周是由USDC偏离引起的,这推动了Curve上超过80亿美元的交易量。

然而,2023年也并非一帆风顺。该协议遭受了一次价值6200万美元的攻击,原因是Vyper,用于编写Curve智能合约的智能合约语言中的一个编译器级别的漏洞。这个漏洞导致了一个安全功能的失败,允许攻击者排空四个受影响的池。这次攻击让未受影响的LP对其存款感到担忧,四个月后,Curve的TVL仍然下降了约10亿美元。CRV代币遭受了约30%的价格下跌,这很快将问题扩散到接受CRV抵押的借贷市场。Curve创始人Michael Egorov对CRV代币的抵押贷款有1.1亿美元的未清偿贷款,被迫以0.50美元的价格进行场外交易,以清算他的债务。超过5000万个CRV代币以0.40美元的价格出售,有传言称有六个月的锁定期,这在明年第一季度可能导致供应过剩。

THORchain

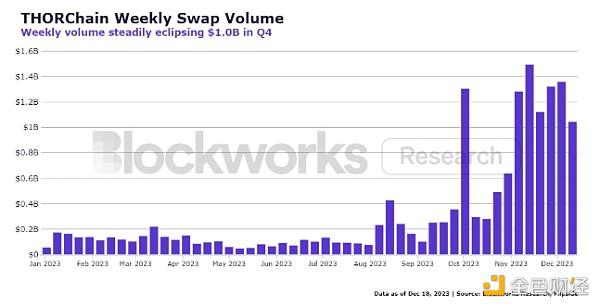

THORChain在整个年份推出了一系列新产品,获得了强劲的用户采用,从而实现了整体市场份额的增长。专注于跨链DEX的产品,THORChain在第四季度的交易量激增至每周10亿美元以上,较年初增长了10倍。2023年新的资产上线相对较少,其中最显著的是一些以太坊稳定币,如USDP、LUSD和GUSD。所有人都关注着SOL是否会成为下一个主要的集成,但在这变为可能之前,仍然需要解决一些技术上的障碍。

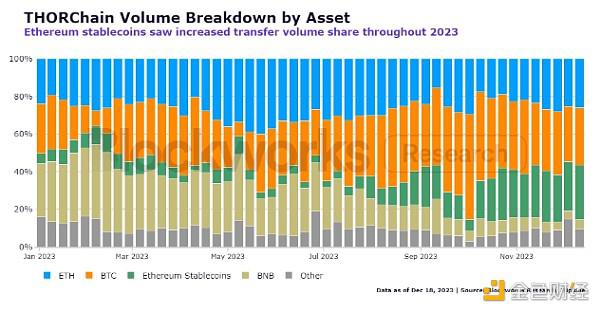

虽然在整个年份内,交易量份额的组成发生了变化,但毫不奇怪的是,比特币和以太坊是最受欢迎的网络。BNB链在年底成为交易量份额最大的输家,从29%减少到5%。另一方面,以太坊稳定币的份额增长最多,从4%增加到29%。

在2023年8月,该协议推出了其借贷平台,允许用户以零利息和无清算的条件抵押ETH或BTC进行借贷。到目前为止,已经分别有470万美元和110万美元的贷款抵押了BTC和ETH。债务以美元计价,但用户可以借贷网络支持的任何资产。我们今年早些时候的报告讨论了协议的机制设计和关键风险。

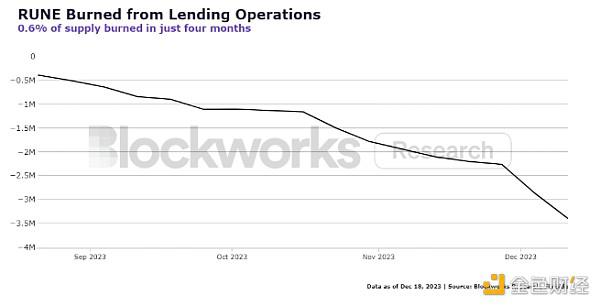

由于每次打开贷款时都会销毁RUNE,并在偿还债务时铸造新的RUNE,当杠杆需求较大时,借贷机制对RUNE具有通缩影响。随着最近价格走势的积极变化,市场参与者开始使用THORChain进行杠杆交易,导致总共销毁了340万RUNE,占总供应的0.6%。

THORChain面临的最大风险是监管压力,因为该协议最近成为被盗资金的流通途径。鉴于THORChain的广泛网络覆盖,黑客通常将被利用的资金从源链桥接到比特币,然后通过混币服务将非法资金转移。尽管THORChain不会掩盖钱包地址或以任何方式充当混币服务,但有一种观点认为THORChain在防止这种情况发生方面做得还不够。THORChain上的主要DEX THORSwap最近采取了措施防止这种情况发生。总的来说,由于其在最近攻击中的作用,THORChain面临着负面监管行动的风险增加。

Trader Joe

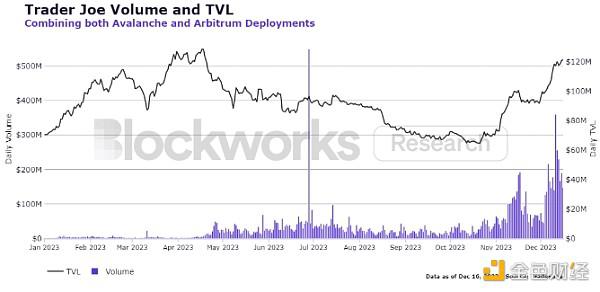

尽管于2022年11月推出,但流动性簿(Liquidity Book)是Trader Joe最重要的创新之一,推动了其在2023年的大部分增长。此外,Trader Joe扩展到了Arbitrum One、BNB Chain和以太坊,除了其核心的Arbitrum驿站。

在2023年,Trader Joe推出了几个新功能,如Autopools,这是Liquidity Book的自动化策略保险库,无需许可的流动性池以及链上限价订单。JOE代币经历了一次改进,veJOE被淘汰,引入了一种新的质押机制,即sJOE,如果质押了sJOE,就可以获得交易费的一部分。最后,Trader Joe宣布了Merchant Moe,这是专为Mantle打造的DEX,其中新代币MOE的2.5%将在TGE时分发给JOE持有者,另外的5%将在接下来的12个月内分发。

收益聚合器

Sommelier Finance

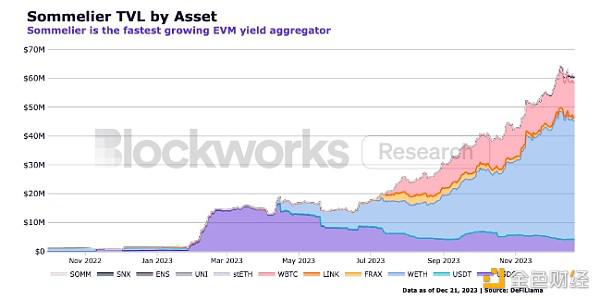

在2023年,收益聚合器大多是一个不温不火的领域,领先的项目如Yearn没有取得成功的创新。之前的周期里,聚合器通过静态策略生成收益,利用其他DeFi协议的不可持续的流动性挖矿计划和主要借贷协议中借贷利率的错位。由于2023年杠杆需求不大,也没有大规模的流动性挖矿计划,这些聚合器既没有实质性的TVL增长,也表现不如简单的ETH流动性质押。Sommelier Finance是一家重要的例外,是增长最快的EVM收益聚合器之一,2023年TVL从约1,500万美元增长到超过6,000万美元。由于收益聚合器实际上是链上资产管理者,TVL不是一个虚荣指标,而是与潜在收益直接相关的。

Sommelier是首个使用Cosmos应用链来优化EVM DeFi体验的生产环境的以太坊协处理器。Sommelier的策略师利用链下计算来部署链上的动态收益策略,如UNI-v3刻度优化和借贷优化。目前,Sommelier为ETH/stETH、wBTC、FRAX等提供最佳的非通货膨胀性收益。随着L2收益策略在2024年第一季度推出,我们预计Sommelier将继续增长,有可能成为加密领域最大的EVM收益聚合器。

Pendle

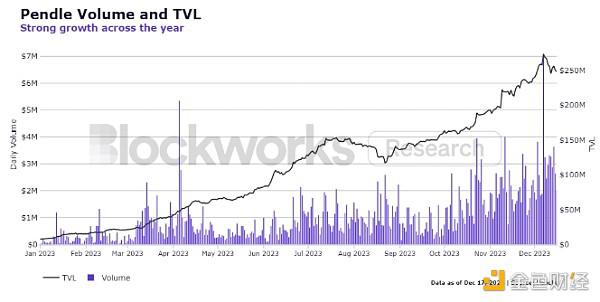

Pendle已经巩固了自己在DeFi中作为最大的利率衍生品协议的地位,尤其是在LSTFi收益交易领域。在TVL方面,它一直是今年表现最好的之一,TVL一直保持增长。自4月份推出stETH池以来,Pendle的stETH流动性占stETH市值的比例持续增长。在9月份,该协议首次进入RWA市场,通过上线sDAI和fUSDC池扩大了总地址市场。此后,Pendle推出了许多其他市场,包括sFRAX、crvUSD、ePENDLE等。随着在2023年下半年稳定币(如sFRAX/crvUSD)和稳定币的带息版本(如sDAI)的崛起,Pendle从这些助推力中受益匪浅。

质押和流动性质押

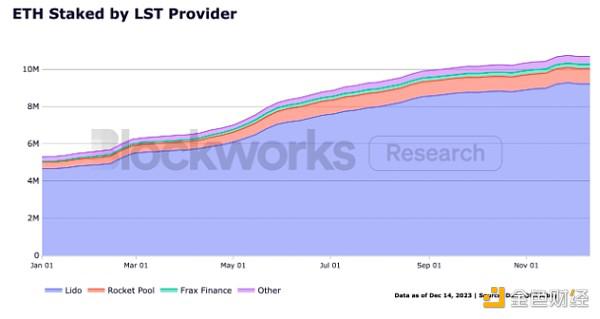

正如我们在上一份关于以太坊状况的报告中提到的,随着Shapella升级,LSTs今年迎来了巨大的增长。这是由于持有LSTs的风险减少。现在启用了提现,这意味着价格可以更好地符合预定的锚定价通过套利的方式,用户只需等待几天,协议的缓冲区就能处理提现,他们就能收到全部的ETH余额。

Lido的主导地位在整个年度内基本没有改变,持有超过85%的所有可流通质押的ETH。在二月份,Lido宣布了V2版本,其中包括对Lido核心技术堆栈的两个重要升级:一个新的质押路由器和启用提现。质押路由器是一个新的模块化设计,用于底层的节点运营商被划分为“模块”,质押者可以从中选择。这包括一个针对无许可社区质押者、DVT运营商和其他人的模块,以及传统的白名单节点运营商集合。提现也是通过Lido能够创建ETH缓冲区来实现的,在这里奖励和新的存款被保存,直到它们可以被部署。然后,通过最大化缓冲区,可以使尽可能多的ETH进行质押,同时还能满足提现需求,而无需退出任何验证器。

stETH还受益于其作为其他备受期待的协议的存款的用途,其中两个最大的是EigenLayer和Blast。EigenLayer继续提高其流动性挖矿计划的上限,其中允许选定的LSTs用于存款。将近200K stETH已经存入EigenLayer,其中第二大存款是46K的swETH。Blast是一个新的L2,其卖点是在L2上的“本地收益”,该链将其所有桥接的ETH存入stETH,并计划自动将生成的ETH收益分发到L2上每个用户的钱包。这个链受到了很大的关注,超过368K stETH存放在Blast L1智能合约中,这将在提现在二月份启用之前继续增长。

Rocket Pool

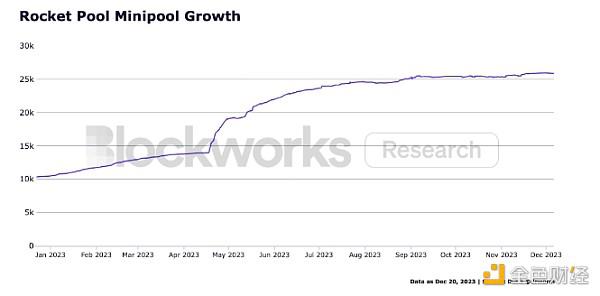

在整个2023年,Rocket Pool继续保持其作为第二大去中心化LST提供者的地位,市场份额稳定在4.75%。该协议在2023年4月实施了Atlas升级,引入了LEB8池,这意味着节点运营商只需抵押8个ETH就可以设置一个验证器,而不是以前的16个ETH的要求。因此,该协议看到了节点运营商的增加50%以及最小池的增加85%,进一步增强了Rocket Pool运营的去中心化。作为一个额外的好处,LEB8池需要更多的RPL抵押,这有助于提高RPL的需求。

该协议在2024年设定了一些催化剂,包括NodeSet,将通过引入xRPL和xrETH作为Rocket Pool的补充协议。即将到来的Saturn升级还将将节点运营商的最低ETH要求从8 ETH减少到4 ETH,进一步实现协议的民主化,增加了市场份额的潜力。Rocket Pool的未来充满希望,其去中心化的理念使其成为LST市场的重要竞争者。

frxETH

Frax在2022年底推出了其frxETH LST,其双代币模型(sfrxETH/frxETH)迅速成为市场上第三大去中心化LST,市场份额为1.77%。仅仅一年,frxETH的市值从零增长到了约50亿美元。frxETH的可组合设计允许它与Fraxlend集成,从而使用户能够为其抵押的ETH头寸增加杠杆。团队计划在2024年推出frxETH V2,这应该有助于扩大节点运营商和去中心化。即将推出的Frax滚动将为frxETH带来更多实用性,这应该会引起人们的兴趣,因为我们尚未看到L2设计方面的创新,尤其是涉及到其背后有自己LST的L2。

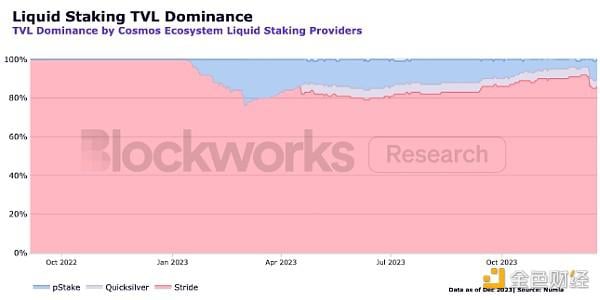

Stride

由于Cosmos生态系统中的质押收益较高,Cosmos DeFi在历史上一直难以取得显著的发展。流动型质押有可能释放Cosmos中数十亿美元的质押资产,使用户能够在DeFi中进行投机,而无需放弃质押奖励,这对于拥有主导市场份额的任何协议来说都将是一项有利可图的冒险。

在2023年,Stride成为了Cosmos生态系统中的首个主要流动型质押协议,并与Cosmos Hub合作,成为第二个利用Hub安全性的消费链。凭借近1亿美元的总锁定价值(TVL)和85%以上的Cosmos流动型质押资产市场份额,它是当今IBC增长的最佳指数选择。

最近推出的dYdX和Celestia可能成为Stride收入增长的主要催化剂,一旦Stride支持这些资产的流动型质押版本。尽管其他LST提供商,包括Lido,将试图从Stride夺取市场份额,但LST主要是一个赢家通吃的市场结构。Stride的先发优势、迅速扩大的覆盖范围以及在技术上持续创新,使其在维持作为事实上的Cosmos LST提供商的主导地位方面处于有利地位。

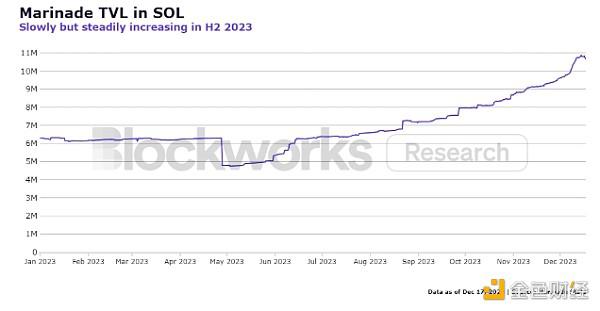

Marinade

目前,Marinade Finance在TVL方面是Solana上最大的流动型质押/质押协议。尽管在2023年上半年增长乏力(其中包括与FTX-Alameda崩溃有关的大规模1M解质押),但该协议进行了重大技术开发,并改进了各种激励计划,以吸引更多用户存款。在2023年1月,Marinade推出了一个生态激励计划,即Open Doors Program,以增加与协议和验证人之间mSOL的采用。高达160M MNDE(总代币供应的16%)被划拨给各种协议、钱包、个人和验证人,以促进mSOL供应的增长,预计到完成时将分发10-12M MNDE。在1月,DAO还投票决定将流动性挖矿发行量减少75%,最终完全取消,改为于10月推出的新的Earn激励活动。此外,团队决定从基于时间的解锁改为基于里程碑的解锁,这样团队在没有TVL增长的情况下将不会获得任何MNDE,创始团队的7.5%分配将在2024年1月完全解锁。在实施了这些新举措之后,该协议的TVL在年度的第二半部分稳步增长。

技术方面,Marinade改进了其委托策略,通过缩小验证人集合至前100个验证人、识别和列入黑名单的佣金拉低者,并使高性能的超少数验证人有资格获得委托,从而提高了质押池的性能。Marinade还推出了Directed Stake,允许质押者在持有mSOL的同时支持单个验证人,使用户可以选择将他们的SOL质押委托给单个验证人。在7月,Marinade还推出了Marinade Native,该产品采用与mSOL质押池相同的委托策略,利用质押机器人创建100多个质押账户,并保持零费用。

2023年,mSOL的DeFi集成大幅增加,包括Drift使用mSOL推出的Super Stake SOL(一种杠杆质押的储蓄库),以及MarginFi和Kamino Lend等其他借贷集成。最近,Marinade推出了Protected Staking Rewards,该计划要求验证人设立保护性债券,以有资格从Marinade的存款人那里获得质押。如果节点运营商的表现不佳,保护性债券存款将被用于弥补Marinade存款人所经历的质押奖励损失。最后,Marinade的奖励激励市场仍在发展中,验证人通过mSOL/MNDE投票将质押委托到他们的节点。验证人(如Solana Compass和Solana Hub)开始将SOL奖励提升给将mSOL或MNDE质押委托给他们的Marinade存款人。

Jito

Jito是为Solana社区构建强大MEV基础设施的协议。他们的产品,包括Jito-Solana MEV客户端、Jito区块引擎和Jito中继器,现在都是Solana MEV供应链的关键组成部分。然而,他们最为公开的产品是jitoSOL,这是一种抵押的SOL替代品,除了标准的SOL验证器奖励外,还可以获得部分MEV奖励。

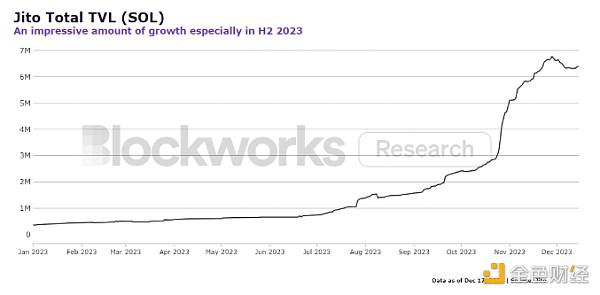

在4月,Jito推出了Jito Staking xNFT,使Backpack钱包用户能够通过其Backpack钱包直接管理他们的质押仓位。在年底,他们推出了一个推荐和积分计划,结合MarginFi的积分计划,可能极大地促进了该协议的增长。可能是他们全年最重要的技术公告,Jito在10月推出了StakeNet,这是一个为Solana LST提供智能的自给自足协议。StakeNet是由看门人和链上程序组成的网络,允许协议完全去中心化质押池运营。如下图所示,jitoSOL在2023年取得了令人印象深刻的增长,以SOL计价的TVL增长了超过10倍。

最后,在2023年12月7日,备受期待的Jito代币JTO正式上线。有90百万代币进行了空投,并立即变现,这意味着大约2.25亿美元(使用每个代币2.50美元的 ~发行价格)被空投给了用户、节点运营商和MEV搜索者。这为生态系统启动了重要的财富效应,而且在不到10,000个接收者中,从每个用户角度来看,这是加密历史上规模较大的空投之一。

稳定币

2023年,法定货币稳定币的专业化是一个有意义的趋势。泰达币(USDT)和Circle的USDC仍然是主导性的产品,但新的参与者如Paypal也加入了这一领域,推出了他们自己的稳定币。其他机构级别的参与者现在正在尝试使用稳定币来改善跨境交易的结算。SAP宣布了其在以太坊的Goerli测试网上测试的USDC支付服务,理由是高费用、长交易时间和缺乏透明度,这促使其重新考虑现有的基础设施。作为行业日益成熟的证据,标普全球最近推出了一项稳定币稳定性评估,评估稳定币保持其锚定价的能力。USDC、USDP和GUSD排名最高,而USDT、DAI和TUSD排名较低。

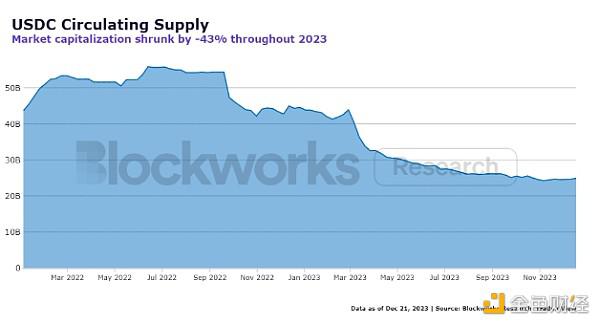

然而,不容忽视的是USDC在3月SVB银行挤兑期间对DeFi产生的系统性风险。在得知Circle将部分USDC的支持资产存放在SVB银行时,代币持有者在周末将该资产抛售至0.90美元的低点,焦虑地等待有关SVB资产安全性的更多消息。代币在事件后的几天里重新锚定,但这是对在链资产与其现实世界背书之间差距的鲜明提醒。USDC的市值在2022年6月达到最高值58.9亿美元,今年11月触及23.8亿美元的年度低点。

USDC脱离锚定的最大受益者无疑是USDT,其在整个年度内吸引了可观的资金流入,并目前市值创下历史新高。泰达币在今年高度关注透明度。BDO,一家全球前五的会计师事务所,现在为支持USDT的资金发布验资报告。最新的报告指出,USDT支持的美国国债敞口为726亿美元,突显了保守风险管理的变化。关于USDT的存放地点,51%的流通供应量位于波场。这一趋势始于2022年底,但尚不清楚为什么会发生这种流动。以太坊持有另外40%的USDT,而其他较小的一级链和二级链持有剩余的70亿美元的稳定币。

Frax

2023年对Frax来说是一个划时代的一年,主要得益于其LST产品frxETH的增长。除了这一新产品外,治理还启动了Frax V3,这是FRAX稳定币的一次升级,利用了RWAs。 三月份的USDC脱钩事件导致Frax治理从部分准备稳定币转变为完全抵押稳定币。自此决定以来,Frax的抵押率(CR)已增加至约95%。在实现100%抵押后,协议将允许veFXS持有人投票决定如何使用过剩的协议收入,这可能会用于回购FXS。

Frax V3推出了sFRAX,它允许FRAX持有人将其存入保险库以获得由RWAs支持的每周收益。该协议与FinresPBC,一家离链实体,合作,用于托管美国国库券。 FinresPBC基本上是从sFRAX保险库中提取FRAX,将其部署到RWAs中,然后通过铸造完全支持的稳定币将收益返还给sFRAX持有人。sFRAX供应目前约为2000万美元。到目前为止,该协议已将这些sFRAX部署到MakerDAO的sDAI中。FinresPBC尚未被利用。在2024年,Frax V3的第二部分Frax Bonds(FXBs)将推出,该协议允许发行FRAX债券,为参与者提供通过更长时间的收益获取FRAX的折扣。尽管有了新的收益产品,FRAX供应量约为6.5亿美元,比2023年初的10亿美元的供应量少了大约3.3亿美元。

除了更新的稳定币产品和LST,Frax还推出了其自己Rollup的测试网。尚不清楚该网络将如何在L2网络中区分自己,但有人猜测Rollup将为frxETH提供额外的实用性。该协议还开始了其新的frxGov治理模块的缓慢推出,该模块进一步改进了链上治理模型。该模块目前控制着Fraxlend,但在完全实施后,将使整个Frax协议完全无需许可。Frax已经定位自己提供适应任何市场状况的产品,无论是通过熊市中的RWA支持的稳定币,还是在牛市中的ETH收益的LST。有关Frax最新发展的完整概述,更多信息可以在我们的最新报告中找到。

以太坊借贷市场

鉴于以太坊仍然持有大部分链上流动性,大多数借贷活动仍然集中在那里。Aave和Compound的存款总额近110亿美元,活跃贷款总额为36亿美元。其中,Aave V3单独负责43%的存款和48%的活跃贷款。最新的机制设计增强了对参数的更强控制,使协议能够微调其风险控制。Aave还于7月推出了自己的稳定币,以提高其收入捕获能力并创建更强大的服务提供。然而,GHO刚开始时并不顺利,机制设计问题导致了固定币的问题。GHO依赖于由治理控制的借款利率,该利率在推出时远低于市场利率。因此,用户不断借入抵押品来抵消利差,同时在市场上出售GHO,推动了固定币降至0.96美元以下。问题加剧了Aave DAO未能为新的稳定币创造足够的流动性的缺乏准备。因此,通过一项治理提案,通过创建和资助一个流动性委员会来重新固定GHO。在向一些去中心化交易所注入了一些激励措施后,固定币升至0.985美元。初始供应上限为3500万美元,也已达到,这也应有助于重新固定资产。在固定币稳定之前,可能不会进行供应扩张。

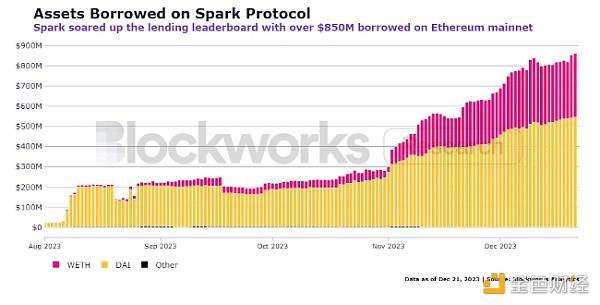

Spark协议是一个与MakerDAO并行构建的货币市场协议,于2023年5月推出,并立即影响了借贷行业。自推出以来短短七个月,Spark在以太坊主网上的借款总额已飙升至8.53亿美元。该协议通过对MakerDAO治理设置的DSR收取轻微溢价,为获取DAI贷款提供了最便宜的途径。Spark的代码库是从Aave V3中分叉的,因此该协议还提供以其他批准资产计价的贷款。目前,从该协议借入了5.39亿美元的DAI和2.88亿美元的WETH。

Solana 借贷市场

Solana DeFi在FTX崩溃后经历了一场有意义的重组。尽管大多数协议都消亡了,但幸存者正与今年推出的一批新协议一起从灰烬中崛起。尽管关注无疑流向Solana,但流动性仍然不足。因此,借贷领域明显小于以太坊,前三名参与者,MarginFi、Solend和Kamino,总共拥有7.008亿美元的存款和1.668亿美元的活跃贷款。

MarginFi和Kamino都是今年刚刚推出的,它们的积分计划成功地吸引了流动性进入协议。MarginFi目前拥有绝大多数用户存款,为3.629亿美元,并有8,130万美元的活跃贷款,而Kamino拥有1.569亿美元的用户存款,并有5,190万美元的活跃贷款。考虑到Kamino刚刚在11月份推出,其增长迅猛。另一方面,Solend在2021年推出,并经历了上一个周期的繁荣和衰退。该协议拥有1.81亿美元的用户存款,并有3,360万美元的活跃贷款。

随着这些协议不断成熟,风险管理和产品深度将是关键的差异化因素。很可能这些协议中的一个或多个将推出类似MakerDAO或Aave的稳定币,以内部化借款人产生的收入。

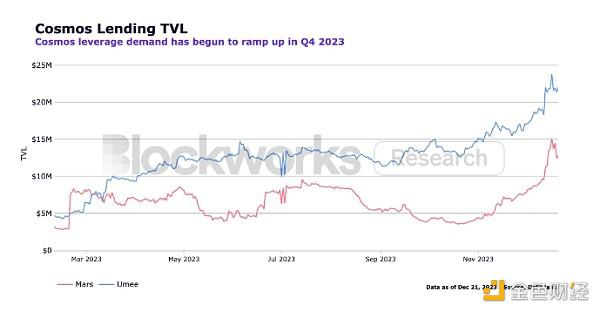

Cosmos 借贷市场

2023年是Cosmos重新崛起的一年,此前Terra崩溃。Mars曾是Terra上的一项有前途的项目,如今已作为Cosmos appchain重新启动,并在Osmosis等CosmWasm链上展开。此外,Umee是一个跨链借贷的Cosmos appchain,利用了自家版本的Gravity Bridge 来获取以太坊的流动性。由于USDC和其他主要Cosmos资产的较高贷款价值比(LTV)和历史较低的借款利率,Umee一直是Cosmos中主导的借贷市场。

在十月份,Mars推出了他们平台的v2版本,引入了类似于CEX子账户的隔离信用账户。通过这些信用账户,所有形式的抵押品,包括LP头寸,都可以用于保证金交易和杠杆LPing,以提供最大的链上资本效率。此外,由于维护验证器集合的不必要负担,Mars最近决定淘汰其appchain,并考虑将Neutron作为其总部,以控制其他外部部署。尽管Mars在总锁定价值(TVL)上落后于Umee,但随着对Cosmos的杠杆需求和兴趣的增加,Mars有望在2024年成为领导者。

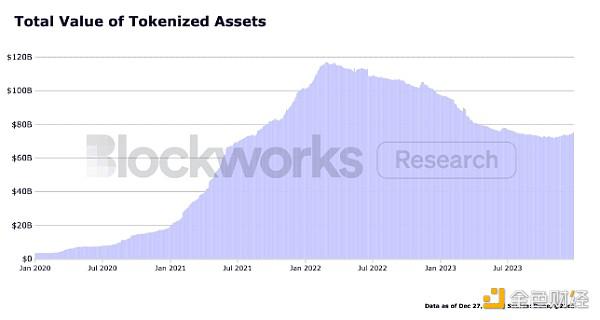

RWA

在过去的一年里,RWA(真实世界资产)和代币化经历了巨大增长,目前代币化产品的总价值约为740亿美元。其中,大部分代币化资产是稳定币。然而,非稳定币RWA产品的增长也十分显著,因为RWA DeFi协议的总锁定价值已经超过60亿美元。

在RWA中增长最快的垂直领域之一是代币化债务。在高利率环境下,代币化债务产品蓬勃发展,它们成功吸引了那些寻求相对较低风险和更高不相关回报的用户,甚至比蓝筹协议提供的回报还要高。

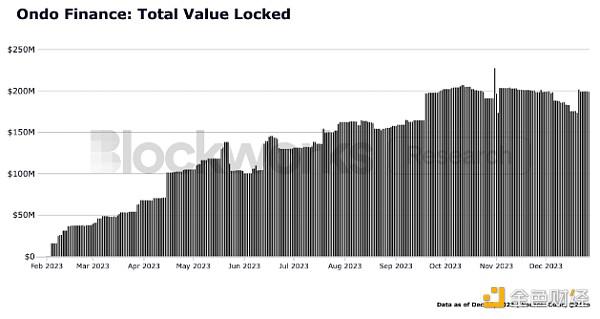

像Ondo Finance和MatrixDock这样的协议提供了对美国国债的访问,它们的AUM迅速增长。自2023年4月以来,MatrixDock的TVL几乎翻了一番,达到了1.08亿美元,而Ondo自2023年2月推出以来,TVL已达到2亿美元。

除了提供对美国债务的访问的协议之外,我们还看到亚洲国家政府在链上发行国债。香港政府在今年早些时候根据其绿色债券计划发行了8亿港元(价值约1亿美元)的代币化绿色债券。菲律宾国库局、菲律宾发展银行和菲律宾土地银行最近宣布,他们将在链上发行价值100亿比索(价值1.79亿美元)的一年期代币化国债。除了国债,一些公司最近也开始尝试在链上发行公司债券;例如,西门子在今年2月在Polygon上发行了6,000万欧元的数字债券。

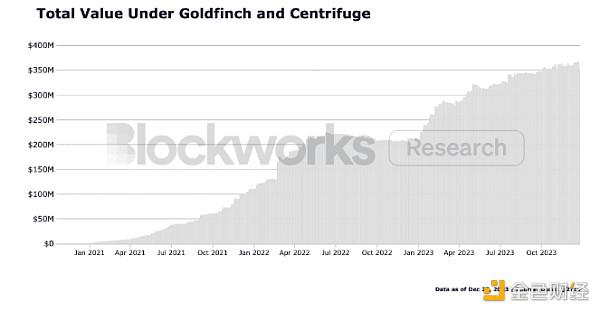

同样,代币化信用协议在过去一年里也取得了显著的增长。特别是Centrifuge度过了辉煌的一年,总资产管理规模超过2.5亿美元。此外,自从在2020年底推出以来,他们已在链上发起了累计4.82亿美元,总共代币化了1,341个资产。

目前,Centrifuge 发行的贷款中约 47% 是由 BlockTower 发起的,并由 Maker 用来为现实世界资产的投资提供资金。 BlockTower 系列 3 和系列 4 结构化信用池持有 1.85 亿美元。

最近,Centrifuge 重点关注与 DeFi 协议的合作,DAO 是其新产品 Centrifuge Prime 的一部分,Centrifuge 为 DeFi 协议提供 RWA 的基础设施和服务。 最近,他们与 Aave 合作,通过 Centrifuge Prime 使用 Aave 的稳定币金库进行 RWA 投资,将 100 万美元 USDC 分配给 Anemoy LTF(Centrifuge 上的短期美国国库券池)。 此外,他们正在探索用 RWA 支持 Aave 的稳定币 GHO。

除了 Centrifuge 之外,2024 年还有一些新兴的代币化私人信贷协议值得期待,例如 Huma Finance。 Huma 为去中心化风险评估和贷款提供全面的基础设施,并以收入和应收账款为后盾。 它专注于高性能、低风险的应收账款,是目前领先的 RWA 协议之一,通过 Arf、Circle 和 Stellar 等合作伙伴实现汇款融资用例。该协议通过其信号驱动的承保方法、利用不同的数据而脱颖而出。 收入、资产、负债等作为评估借款人风险的关键指标。 其信号驱动的承销方法是通过分散的信号组合实现的,该组合是 Huma 贷款基础设施的核心,并收集和管理广泛的信号来评估借款人风险。

DSP 收集各种信息,包括来自链上和链下渠道的收入、资产和负债。 它的作用超出了单纯的数据聚合——它可以对这些信号进行身份验证,并欢迎通过专门的信号适配器集成新的信号源。 从本质上讲,该组合充当综合存储库,确保收集关键财务数据。

自 2023 年 6 月在 Polygon 推出以来,Huma 已发放近 8400 万美元的贷款,且违约率为零。 Huma 最近在 Celo 测试网上启动,未来将与结合链上和链下数据点的去中心化声誉系统集成。 在过去的 6 个月里,Huma 推出了各种解决方案,包括为金融机构提供汇款融资的 Arf Credit、Rain、USDC 支持的公司卡、BSOS 绿色融资、电动汽车充电站应收账款支持的链上信贷和 ImpactMarket, 它使用稳定币提供 UBI 和小额贷款。

代币化股权度过了艰难的一年。 目前代币化股权的采用率相对较低,可用的产品也有限。 Swarm 几乎没有使用(它的两只最受欢迎的股票 AAPL 和 TSLA 的总市值为 3 万美元),而 Aktionariat 只向决定在链上发行股票的瑞士中小型股票发行人提供访问权限。 Backed Finance 是一家混合代币化债务和股权提供商,与 Swarm 和 Aktionariat 相比,其管理的资产更多,但仅提供对 S&P 500 和 Coinbase (COIN) 的访问。 值得注意的是,Swarm 最近推出了 dOTC,这是他们在以太坊上进行代币化 RWA 的无需许可的场外交易平台。 在此之前,只有完全了解您的用户才能在其平台上访问和交易——这可能是导致交易量和使用率低的主要驱动因素。

在基础设施方面,我们看到许多 TradFi 机构在过去的一年里探索了不同的桥接和链解决方案。 Chainlink 最近与 ANZ(澳大利亚和新西兰银行集团)合作,探索其客户如何使用 CCIP 跨公共和私有区块链结算代币化资产。 该团队还与 SWIFT 以及包括 ANZ、BNP Paribas、BNY Mellon、Citi、Clearstream、Euroclear、Lloyds Banking Group、SIX Digital Exchange (SDX) 和 The Depository Trust & Clearing Corporation (DTCC) 在内的大型金融机构合作,探索 如何利用现有的 SWIFT 基础设施使用 CCIP 在公共和私有区块链之间转移代币化资产。

Axelar 和 LayerZero 以及 Avalanche 都参与了由摩根大通牵头的概念验证,以探索私有和公共区块链之间的消息传递和资产转移。 作为此 POC 的一部分,Axelar 通过部署经过许可的 Axelar 测试网和私有链下中继器来提供消息验证和消息传递。 LayerZero 提供了预言机和中继器来接收链下消息,并将其传输到 Avalanche 上的 LayerZero 端点合约。

尽管 Chainlink 明确关注 CCIP 的机构采用,但 Axelar 和 LayerZero 参与 JPM Onyx POC 表明互操作性提供商的竞争环境仍然非常平等。 鉴于私有链和公共链之间的代币化资产互操作性仍相对未得到充分探索且处于新生阶段,理想的解决方案可能尚未实施。

MakerDAO

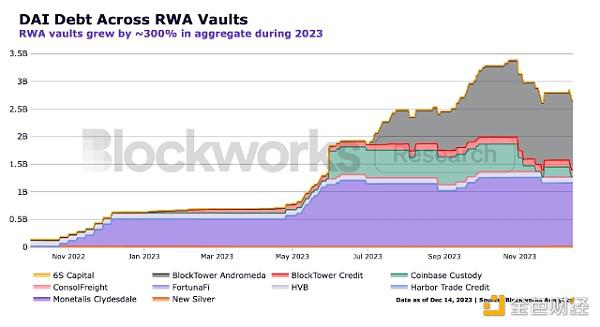

对于MakerDAO来说,2023年可以概括为三个主要类别:RWA抵押品,DAI供应和终局。有关本年度与《终局之战》相关变化的概述,请参阅本报告中的治理部分。作为DAI抵押品的rwa本身并不是一种全新的实现,但在过去几年中利用率相对较低。这种情况随着2022年底推出的MIP65(也被称为Monetalis Clydesdale Vault)而改变。这是MakerDAO第一个通过高达5亿DAI的分配投资于短期美国国债的RWA金库。在2023年4月初,该保险库的最大规模增加到12.5亿DAI,但在5月之前,新的资金部署并没有明显增加。另一个主要的美国国债保险库BlockTower Andromeda于7月启动,其最高债务上限为12.8亿美元。10月中旬,上述两个金库的最高债务上限都提高到了30亿美元。

并非所有 MakerDAO 的 RWA 投资都成功或被认为是合适的。 例如,Fortunafi、ConsolFreight 和 Harbour Trade Credit 金库债务上限在年内已降至零,而 HVB 金库已被指示终止未来投资并将多余的可用现金返还给 DAO。 至于 Harbor Trade Credit,其未偿 DAI 是由向单个借款人提供的贷款支撑的,该借款人于 2023 年 4 月违约,而 ConsolFreight 金库最大的债务头寸也出现了类似的违约。 这意味着 MakerDAO 可能会损失一些投资资本,尽管该项目是高级债务持有人且投资金额相对较小。 这说明了将抵押资产部署到 RWA 贷款中所存在的风险。

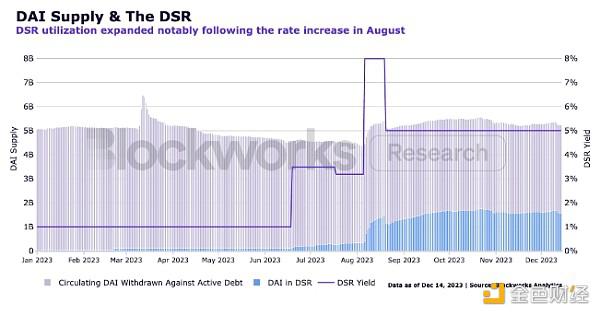

尽管如此,短期国债抵押品已成为 MakerDAO 的主要收入来源,并促进该项目能够通过 DAI 储蓄率(“DSR”)提供 5% 的高收益,至少在利率环境开始恢复之前是这样 。 6月底,市场开始意识到国库券金库带来的收入潜力,MKR在第三季度表现非常出色。 MKR 代币的价格表现优于同类代币,本季度末上涨约 100%。 话虽如此,MakerDAO 的核心产品和 RWA 投资的推动者 DAI 一直在努力吸引更多需求。

直到 2023 年 8 月初,前一年 DAI 供应量减少的趋势仍在继续,USDT 从大多数竞争稳定币中夺走了市场份额。 尽管 DAI 在 6 月和 7 月通过 DSR 提供了具有竞争力的收益率,但稳定币的供应量仍在持续下降。 因此,引入了增强型 DSR(“EDSR”),即在利用率较低时临时增加 DSR。 一旦利用率超过预定水平,EDSR 的效果也会降低。 EDSR 是一次性实施,这意味着尽管利用率将开始恢复到预定水平以下,但产量不会再次扩大。 EDSR 最初将收益率提高到 8%,这导致 DAI 供应量显着增加,但很快就发现鲸鱼在套利实施,增加的收益率成为 MakerDAO 的一大成本。 因此,EDSR 和相关机制进行了调整,并将收益率上限限制在 5%,此后一直维持在这一水平。 EDSR 阻止了 DAI 供应量的萎缩,总供应量较今年的低点增长了约 1B,但过去两个月的增长再次陷入停滞。

关于 DAI 是否应该由其他稳定币支持,历史上存在大量讨论。 目前,存在三个挂钩稳定性模块(“PSM”),通过这些模块,DAI 可以与模块中的其他稳定币以 1:1 的比例铸造,无论稳定币的交易价格如何。 最重要的模块是 USDC PSM,约占 DAI 总供应量的 8%。 MakerDAO 利用 USDC PSM 将资本部署到 RWA。 这是通过铸造 DAI,在 PSM 中与 USDC 交换,最后赎回和投资 USDC 来完成的。 当 USDC 由于 3 月份硅谷银行挤兑而失去与美元挂钩时,DAI 面临着巨大的抛售压力,因为投资者通过 PSM 将 USDC 换成 DAI,随后 DAI 在公开市场上被抛售。 上述情况导致 DAI 短期交易价格低至 0.88 美元,但随着 USDC 重新与美元挂钩,该稳定币很快回升。

除了作为 MakerDAO 的投资工具之外,USDC PSM 还充当 DAI 挂钩的稳定器,这就是为什么社区选择在脱钩事件后维持 USDC 作为支持 DAI 的资产。 社区的普遍观点是,对于 DAI 来说,有足够的链上交易对和足够的流动性非常重要,这样在需要时可以快速套利价格。 因此,该项目已实施一项指令,规定当 USDC PSM 和两个 Uniswap V3 DAI/USDC 池(0.05% 和 0.01%)中的 USDC 总量低于 3 亿时,USDC 将从 Coinbase Custody RWA 金库提取到 USDC PSM 中,例如 USDC 总量增加至 400M。 相反,当 PSM 和两个 Uniswap V3

编辑:web3528btc 来源:加密钱包代币