现实世界资产存在于链下,所有者可以从中获得预期的收益,相关权属收益由法律体系所规范,根植于我们的社会契约之中。对于加密世界来说,现实世界资产代币化(Real World Asset Tokenization)能够帮助加密资本去捕获现实世界的商业活动机会;对于现实世界来讲,RWA 能够帮助资产去捕获加密世界的即时流动性。

在我们编译的《花旗RWA研报:金钱、代币与游戏》一文中,花旗就表示代币化能够打通链上链下,帮助行业在 2030 年实现十亿用户和十万亿的资产价值。Centrifuge 作为第一个将现实世界资产带到链上的协议,提供了将 RWA 资产纳入链上去中心化金融体系的通道,帮助 RWA 资产在加密世界取得标志性的落地实践。

本文是此前文章《RWA万字研报:拆解当下RWA的实现路径,探索未来RWA-Fi的发展逻辑》的延伸,将从 RWA 的本质来对 Centrifuge 进行深度解析,以进一步理解加密世界对 RWA 的需求,梳理 Centrifuge 从一个初创项目到 RWA 金融基建的转变,并探讨未来项目在 RWA 领域的可能探索。

一、RWA 的本质

在看 Centrifuge 之前,有必要从我个人的视角梳理一下 RWA 的本质(尤其是从 Crypto RWA 的角度),这将帮助我们从宏观层面上理解当下加密世界的 RWA 市场格局,以及找到像 Centrifuge 这样的协议/项目的定位。

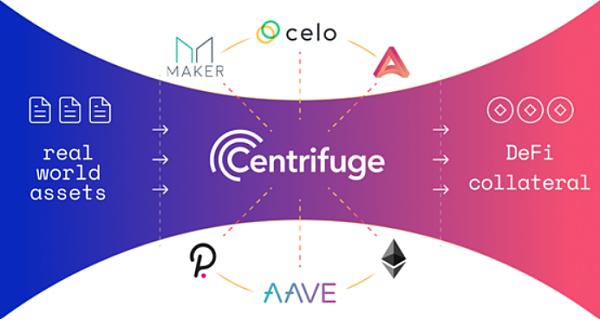

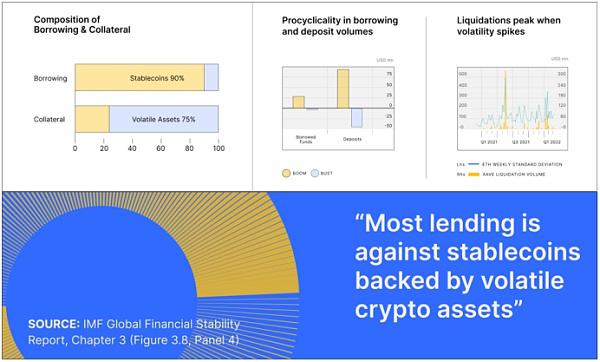

如上图所示,RWA 最重要是资产端和资金端,两端都有各自的需求。

现实世界资产端的需求是融资,无论是通过 Security Token Offering 的方式,还是通过抵押借贷(Centrifuge)的方式。资产融资的本质没变,变的是获取的资本的来源——DeFi 的即时流动性,以及区块链和智能合约能够带来的,在融资渠道上面的降本增效(如 Centrifuge 协议)。

加密资本资金端的需求是投资,如何去捕获风险低、稳定生息、可规模化、与加密波动无关的现实世界资产是关键。从稳定的角度来看,稳定币是关键用例,作为交易的媒介,不受加密波动影响;从稳定 + 生息 + 规模化的角度来看,美债 RWA 是关键用例,帮助捕获无风险收益。

更重要的是,RWA 能够创造 U 本位的生息资产,成为加密世界的一种新的资产类别。在此基础上,这种 U 本位生息资产类别 + DeFi 的可组合性,能够带来很大的想象空间,如生息稳定币项目,以及最近火热的生息 Layer 2 项目。

在梳理清楚了个人认为的 RWA 本质之后,再来看 Centrifuge 在 RWA 生态中的定位就十分清晰了:作为通道,帮助链下资产捕获加密世界流动性,通过区块链和智能合约技术为融资渠道降本增效。

二、Centrifuge 简介

2.1 项目简介

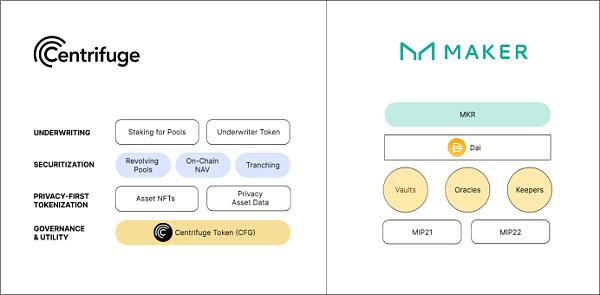

Centrifuge 是一个去中心化 RWA 资产融资协议,旨在将现实世界资产带到到链上,允许借款人在没有银行或不必要中介的情况下进行融资,通过资产抵押的形式在 Centrifuge 创建链上借贷池,帮助借款人获得加密世界的即时流动性。

Centrifuge 通过将整个私募信贷市场整合到链上(证券化、代币化、DAO 治理和流动性),正在建立一个更加公开透明、资金成本更低、提供全天候流动性的去中心化金融体系(The Platform for Onchain Credit),以降低中小企业的资金成本,并为 DeFi 投资者提供与加密市场波动无关的稳定收益来源。

(Centrifuge.io)

在传统金融体系中,由于缺乏公开透明的借贷市场,资本效率低下以及交易成本高昂使得一些中小规模的企业无法获得具有竞争力的融资条件。而 DeFi 是一个没有任何门槛,对世界上所有人开放的,且不断成熟的金融体系。Centrifuge 希望将 DeFi 的益处带给所有迄今为止无法获得 DeFi 流动性的借款人。

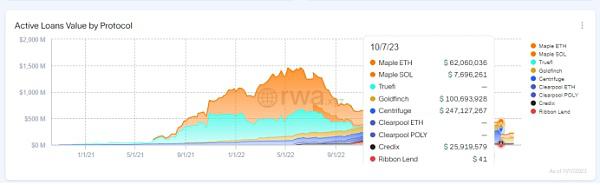

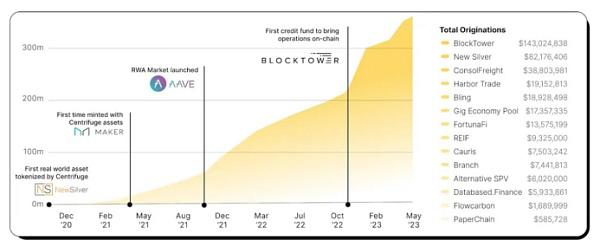

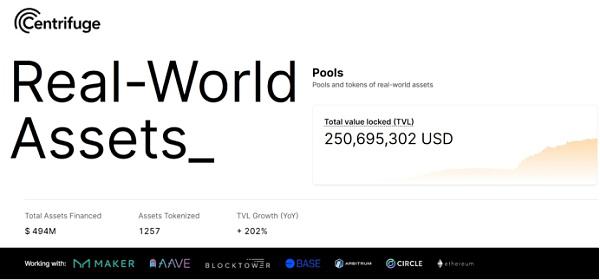

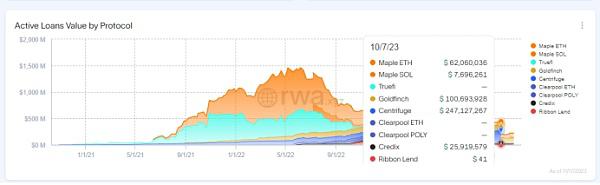

作为 RWA 市场的重要金融基建,Centrifuge 已经成为 RWA 私募信贷(Private Credit)的龙头(为 4.94 亿美元资产获得融资,目前 TVL 达到 2.5 亿美元),已经为 MakerDAO 创建了大量的 RWA 资产池,并与 Aave 一起推出 RWA 市场,共同与 BlockTower 将第一个信贷基金的运营带到链上。

(RWA.XYZ)

2.2 团队及融资

Centrifuge 由 Lucas Vogelsang 和 Martin Quensel 于 2017 年推出。

Lucas Vogelsang, 是 Centrifuge 的创始工程师,任公司 CEO。此前,Vogelsang 创立名为 DeinDeal 的电子商务创业公司,并成功出售。随后,Vogelsang 移居硅谷并进入 Taulia 公司任技术经理。2017 年 10 月联合成立 Centrifuge 公司。

Martin Quensel,Centrifuge 公司创始人之一,现为首席运营官。Quensel 的职业生涯始于 SAP,既是软件开发人员又是架构师。创办 Centrifuge 前曾作为 Taulia 的联创。

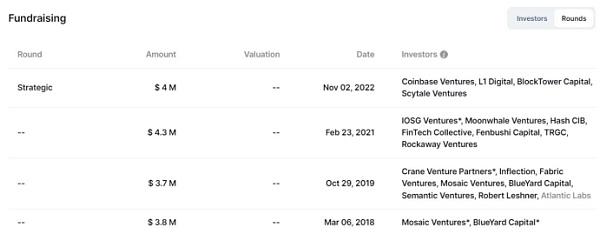

Centrifuge 的融资历程如下:

(ROOTDATA: Centrifuge)

2021 年 2 月,Centrifuge 通过 SAFT的形式,获得了包括 Galaxy Digital 和 IOSG 领投,Rockaway、Fintech Collective、Moonwhale、分布式资本、TRGC 和 HashCIB 参投的 430 万美元融资。

2022 年 5 月 18 日,Centrifuge 与 BlockTower 建立 300 万美元(Treasury Token Sale)的战略合作伙伴关系。BlockTower 已成为 Centrifuge 社区中非常活跃的成员,并且通过 Centrifuge 向 MakerDAO 提供 1.5 亿美元的现实世界资产。

2022 年 11 月,Centrifuge 完成 400 万美元融资,Coinbase Ventures、BlockTower、Scytale 和 L1 Digital 等参投。

强大的 VC 阵容为 Centrifuge 带来了丰富的资产、资金、合规等方面的资源。

(Growing Centrifuge with an investment from Coinbase)

三、Centrifuge 的关键业务架构

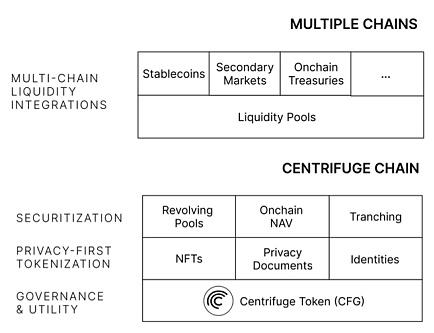

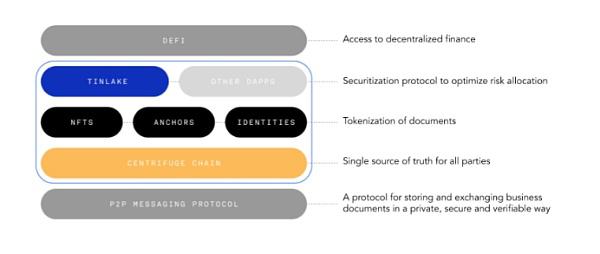

Centrifuge 作为一个平台/协议,重点是打通链下资产端和链上资金端的通道,并且通过区块链和智能合约实现降本增效。目前的 Centrifuge DApp 已经整合了此前的基于以太坊的 Tinlake 协议(充当 RWA 资产池的开放市场,并接入以太坊流动性),并通过 Centrifuge Chain 来实现快速、低费用的交易目的,以及跨链流动性捕获(建立在波卡 Substrate 框架上的成为波卡平行链,以实现跨链)。

(X: @HFAresearch)

业务架构中最重要的是 Tinlake 协议,这是一个基于智能合约、开放的资产池,它将现实世界资产通过 NFT 抵押转换为 ERC-20 代币,并提供加密世界的流动性访问权限,是 Centrifuge 此前主要的前端产品。

在推出 Tinlake 的 4 年中,Tinlake 为 Centrifuge 立下汗马功劳,包括为 MakerDAO 创建世界上第一个 RWA 资产池,与 Aave 发起 RWA 市场,与 BlockTower 一起将第一个信贷基金的运营带到链上。

今年 5 月,为了更好的用户体验,Centrifuge 正式推出了新的安全、可靠、简洁的升级版 DApp,正在逐步取代 Tinlake 协议,但是 Tinlake 协议的一些核心功能以及业务逻辑依然适用,包括了资产上链、投资结构化分层、链上净值、循环资金池等。

(Introducing the New CentrifugeApp)

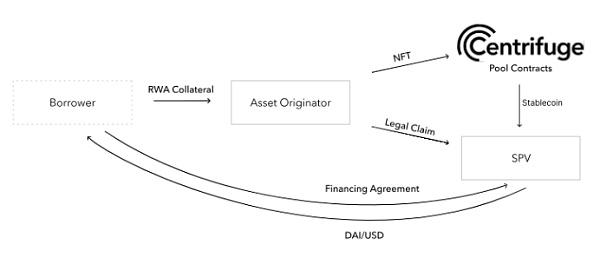

3.1 资产上链逻辑(借款人、SPV、Centrifuge 资产池)

(Centrifuge.io)

借款人(Borrower)可以将现实世界资产,通过资产发起人(Asset Originator)设立的 SPV,在 Centrifuge 的资产池进行代币化,从而能够获得链上投资者的稳定币资金。整个资产上链逻辑采用传统金融运行多年的资产证券化的逻辑,并通过 Centrifuge 资产池连接 DeFi 流动性。

(Centrifuge.io)

资产上链逻辑如下:

1. Borrower 拟将其现实世界资产(如房产贷款、应收账款、发票等)进行融资;

2. 资产发起人(与 Borrower 有业务往来,并承担部分承销的职能)为 Borrower 的现实世界资产设立独立特殊目的公司 SPV(SPV 作为独立融资主体,起到与资产发起人破产隔离的效用);

3. 资产发起人发起并验证 SPV 中 Borrower 的现实世界资产,并在链上铸造一个与现实世界资产状况相关的 NFT;

4. Borrower 与 SPV 签订融资协议,并将 NFT 抵押在 Centrifuge 资产池中,用以连接 DeFi 的流动性;

5. SPV 仅仅作为一个 pass through 的融资工具,其业务范围被严格地限定,通过 SPV Operating Agreement 进行约定;

6. Centrifuge 资产池为 SPV 提供如 DAI 等的稳定币,通过 SPV 出金转账到 Borrower 的账户;

7. 整个交易的资金流转仅仅涉及 Borrower、SPV、Centrifuge 资产池(连接 DeFi 流动性);

8. 最终 Borrower 根据融资协议向 SPV 还本付息,并通过 SPV 入金归还 Centrifuge 资产池。待还款结束后,Centrifuge 资产池将解锁 NFT,并返还给资产发起人,由其销毁。

3.2 Centrifuge 资产池投资逻辑(结构化分层)

资产上链到了 Centrifuge 资产池之后,Centrifuge 资产池通过结构化产品的设计方式,为 DeFi 投资者引入不同风险级别、不同回报率的投资机会,投资者可以根据自己的风险承受能力和收益期望购买相应风险回报级别的产品。

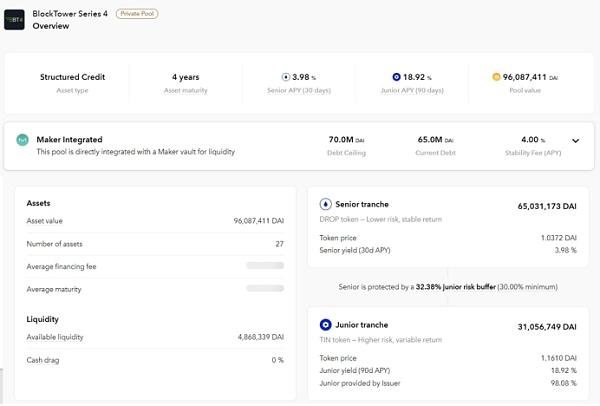

(Tinlake: BlockTower S4)

一般来讲,Centrifuge 资产池的结构化产品提供两种 ERC20 代币:DROP 和 TIN。我们以上图 BlockTower S4 的资产池举例。

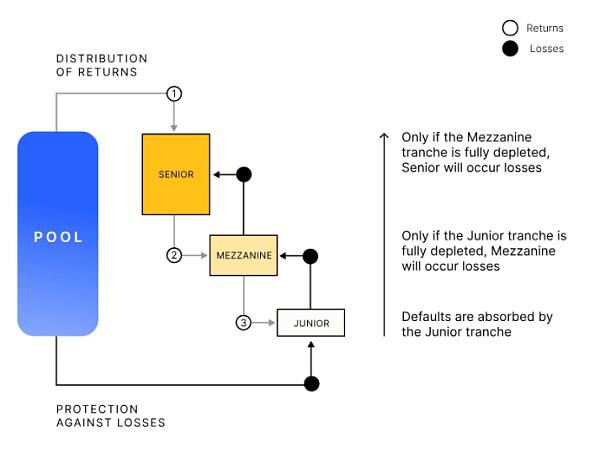

DROP 代币是优先级别产品(Senior Tranche),代表 Centrifuge 资产池的固定利率部分(3.98%),通常具有较低的风险和较低的回报。DROP 代币持有者在资产池的利润分配中享有优先权,且风险敞口(例如贷款违约)较小。

TIN 代币是劣后级别(Junior),代表 Centrifuge 资产池的浮动利率部分(18.92%),通常具有较高的风险和较高的回报。与 DROP 代币相比,TIN 代币持有者在资产池的利润分配中的优先级较低,相对收益和风险方面的敞口较大。

在下图的瀑布模型中,劣后级产品(Junior)虽然提供高回报,但是一旦出现违约将由劣后级投资人首先承担损失;同理,优先级产品(Senior)提供稳定、相对较低的回报率,但是一旦出现违约将在最后承担损失(由劣后级和夹层级投资人率先承担风险)。

(Centrifuge.io)

投资人可以根据自身的风险偏好进行投资,通常包括如下步骤:

1. 投资者首先需要在 Centrifuge DApp 完成 KYC 和 AML 的认证流程;

2. 通过认证之后,投资人可以审阅 Centrifuge 资产池对应的 SPV 资产概述(Executive Summary)并与之签订投资协议(Subscription Agreement),协议中包含了投资结构、风险、条款等;

3. 投资人可以选择之后用 DAI 等稳定币进行购买 DROP 或 TIN 代币;

4、投资者可以随时要求赎回他们的 DROP 或 TIN 代币。

3.3 Centrifuge Chain 实现多链流动性捕获

(Centrifuge.io)

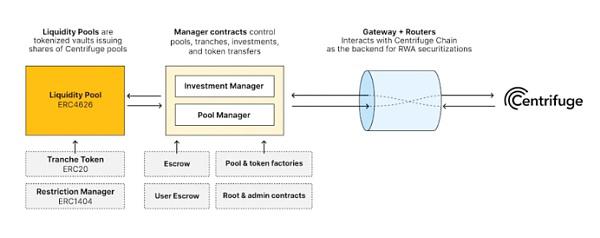

Centrifuge 此前是通过 Tinlake 协议构建资产池,捕获以太坊上的流动性(包括此前 MakerDAO 的多个 RWA 资产池)。为了拓宽到更宽广的加密世界,目前 Centrifuge 通过在波卡 Substrate 框架上的构建了 Centrifuge Chain 的波卡平行链,以打通更多 EVM 兼容链的场景,期望能够捕获更多的 Layer 2 上的流动性(如 Base、Arbitrum 等)。

由此,基于 Centrifuge Chain 的 CentrifugeLiquidity Pools 应运而生,在任何 EVM 兼容的链上的投资人都能够通过 CentrifugeLiquidity Pools 直接投资于 Centrifuge 协议,而不用切换任何钱包等操作。

CentrifugeLiquidity Pools 起到打通各个链条的桥梁作用。

在今年 5 月推出 Centrifuge DApp 以来,基于 Centrifuge Chain 的几个重磅项目也即将上线,如Anemoy Liquid Treasury Series 1(适用于 Aave 金库的美债 RWA 资产池)、New Silver Series 3(房产过桥贷款资金池)、FlowcarbonNature Offsets Series 2(与 Celo 合作的自愿碳排放项目)。

四、Centrifuge 目前的项目进展

(Centrifuge.io)

作为第一个去中心化 RWA 资产融资协议,得益于与 MakerDAO 的合作,Centrifuge 已经成为 DeFi 市场上私募信贷领域(Private Credit)TVL 最高的项目,超过了 2.5 亿美元。同时,Centrifuge 也正在构建美债 RWA 市场,吸引包括 Aave 金库等加密资本的资金。

4.1 与 MakerDAO 合作,塑造私募信贷领域的王者

(RWA.XYZ)

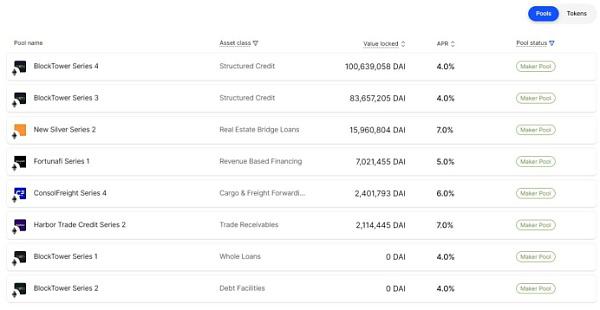

Centrifuge 从 2019 年与 BlockTower 合作在 MakerDAO 创建了第一个 RAW 资产池以来,不断为 MakerDAO 挖掘 RWA 的潜力,创建的 BlockTower 系列和 New Sliver 系列依然占到 MakerDAO RWA 资产池的大部分。

我们能够通过 Centrifuge DApp 看到目前活跃的 14 个资产池中,专为 MakerDAO 设计的就占到 8 个,而这 8 个 Maker Pool 的 TVL 占到 Centrifuge 总 TVL 的 80% 以上(这里的 Maker Pool 包含了 MakerDAO 认购的 Senior Tranche 部分,和资产发起人认购的 Junior Tranche 部分)。如果单独计算 MakerDAO 认购的份额,也超过 Centrifuge 总 TVL 的 50% 以上。

(Centrifuge.io)

除了 Maker Pool 之外,我们还看到一些其他资产发行人的资产池,底层资产涉及船运发票、金融科技公司的预付款(Payment Advance)、库存融资、商业地产、消费贷款、应收账款、结构化信贷等等多种多样的私募信贷金融工具。

目前,MakerDAO 最大的 RWA 资产池是 BlockTower Andromeda(12.1 亿美元 TVL)和 Monetalis Clydesdale(11.5 亿美元 TVL),这两个都是美债 RWA 项目,可见加密资本对美债 RWA 的需求更加旺盛,这也促使 Centrifuge 从私募信贷领域进军美债 RWA 市场的决心。

4.2 与 Aave 合作,进军美债 RWA 市场

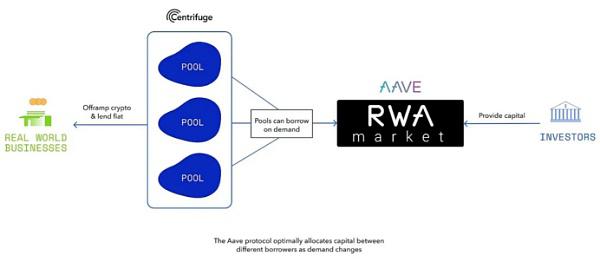

早在 2021 年的 12 月 28 日,Aave 就宣布推出了 RWA 市场,该市场建立在 Centrifuge Tinlake 协议 的 7 个资产池之上,需要通过 KYC 才能进行投资,Aave 的投资人可以存入稳定币以获取现实资产的稳定、生息收益。

(RWA Market: The Aave Market for Real World Assets goes live)

Aave RWA 市场本质上是 Centrifuge 上的资产池向 Aave 的投资者借流动性,一直不温不火。直到 Aave 社区在 2023 年 8 月 8 日提议,与 Centrifuge 合作将 Aave 金库中的稳定币投资于 RWA 资产。

提案中表示:目前 Aave 金库 65% 的资产是以稳定币的形式存在(约 1500 万美元),那么仅需要将 500 万美元投入 RWA 资产,即可获得 25 万美元的无风险收益(基于美债 RWA 5% 的无风险收益率),这将成为 DAO 目前最赚钱的方式之一。

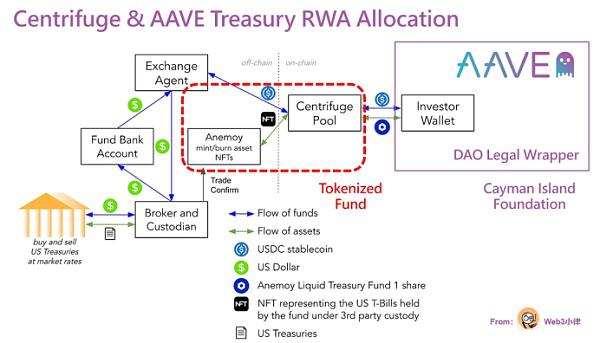

Centrifuge 顺势推出 Prime 服务,帮助 Aave 实现 RWA 资产的合规采购路径。该服务旨在帮助加密资本 / DeFi 协议 / DAO 金库,去捕获现实世界资产(如美债无风险收益)的收益价值。通过这次与 Aave 的合作,Centrifuge 由此创建了美债基金,进军美债 RWA 领域。

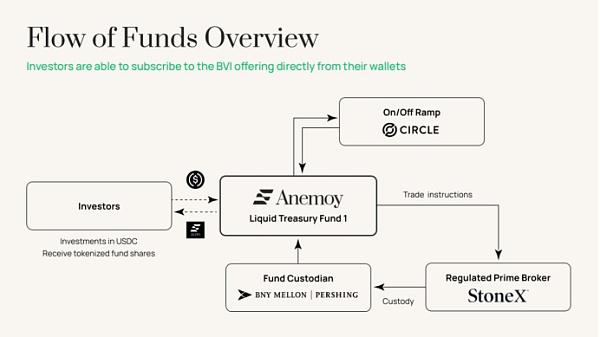

(POP: Anemoy Liquid Treasury Fund 1)

上图 Centrifuge Prime 服务分为两个部分:

第一步:需要为链上 DeFi 协议进行法律包装(Legal Wrapper),如为 Aave 设立一个专门的法律主体——开曼基金会。该法律主体一方面能够取代 DAO 成员的无限责任,一方面也能作为实施 RWA 价值捕获的独立主体,受 Aave 社区的治理、控制,起到嫁接 DeFi 与 TradiFi 的桥梁作用。

第二步:Centrifuge 将专门设立一个 Anemoy Liquid Treasury Fund 1 的资产池。不同于以往资产池的底层资产都是私募信贷资产(将私募信贷资产装入 SPV,生成 NFT 抵押到对应的 Centrifuge 资产池中),这次 Anemoy Liquid Treasury Fund 1 资产池的底层资产是美债,需要把持有美债资产的 Anemoy LTF 基金直接代币化。

如上图中,Anemoy LTF 是注册在 BVI 的基金,首先通过 Centrifuge 协议将该基金代币化;然后,Aave 将金库资金投资于 Anemoy LTF 对应的 Centrifuge 资产池中,并产生的基金代币凭证;之后,Centrifuge 资产池通过协议将 Aave 金库投入的资产分配到 Anemoy LTF 基金手中;最后 Anemoy LTF 基金通过出入金、托管、经纪商买入美国国债,实现美债收益上链。

(Anemoy Liquid Treasury Fund 1)

虽然 Aave 提案中的初始金额为 100 万美元,但是前期仅仅只是试验,Aave 金库里毕竟还有 1500 万美元的稳定币资产,预计未来会有 Aave 金库中 20% 的稳定币持有量投入其中。

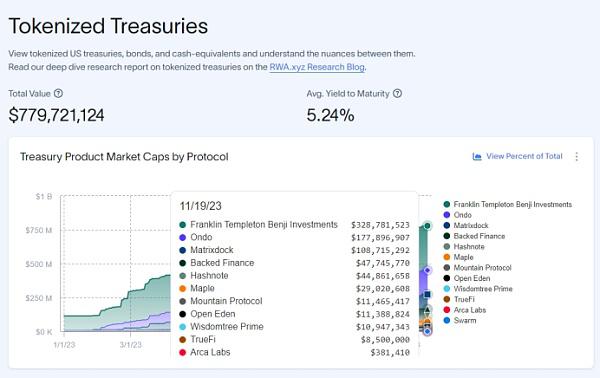

更重要的是,Centrifuge 能够通过此举进军美债 RWA 的市场,这个市场的特点是无风险、稳定生息、可规模化。目前一些美债 RWA 项目的 TVL 达到 7.79 亿美元,MakerDAO 的美债 RWA 持有量更是达到 20 多亿美元。

五、Centrifuge 代币经济与治理

5.1 Centrifuge 代币经济

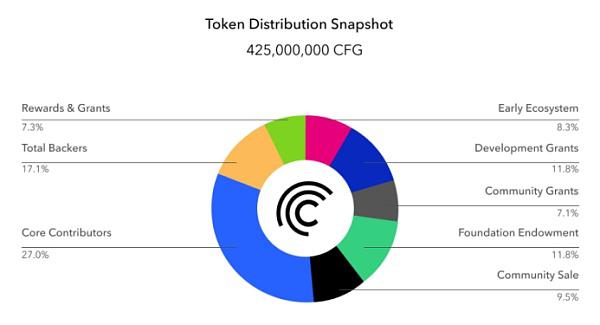

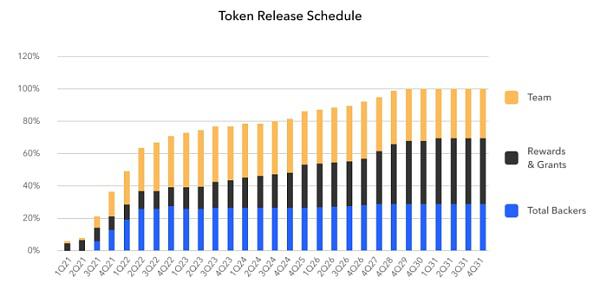

CFG 是 Centrifuge Chain 的原生代币,用来激励网络协议的运行和生态可持续发展。

根据官网的数据,CFG 的初始总供应量 4 亿枚(年通货膨胀率 3%),当前总供应量为 4.25 亿枚。CFG 存在网络节点质押激励,链上支付交易费用,资产池流动性激励,质押获取融资资格,参与治理等几大用例。CFG 代币供应分配情况如下:

(Coinlist: Centrifuge)

CFG 的大多数代币都长期锁定期。核心团队成员加入后有 48 个月的锁定期,之后的 12 个月进行线性释放。

Centrifuge 此前于 2021 年 05 月 26 日在 Coinlist 进行过两轮 Token Sale,每一轮代币供应量以 1700 万为限,第一轮价格为 $0.55(在 2021 年 7 月 14 日可以直接解锁),第二轮价格为 $0.38(在 2021 年 7 月 14 日之后分两年线性解锁)。

(Coinlist: Centrifuge)

5.2 Centrifuge 的治理

我们能够看到此前 Centrifuge 产品以及协议主要由 Centrifuge 初创团队主导,近年来逐步过渡到以 Centrifuge DAO 的主导形式。Centrifuge 初创团队也另外成立了 K/Factory

,Centrifuge Network Foundation、EMBRIO.tech 等组织,并以活跃贡献者的身份共建 Centrifuge 协议,进入一个良性的渐进式去中心化过程。

在 Centrifuge DAO 层面,2022 年 11 月,社区通过了 DAO 的 Founding Documents,并围绕创建链上信贷体系的目标(Bring the World of Credit Onchain),逐步推出了协议开发小组(Protocol and Engineering Group),治理协调小组(Governance & Coordination Group),以及资产上链评估小组(Centrifuge Credit Group)。

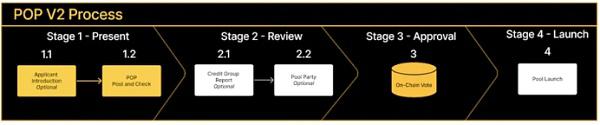

尽管协议是建立在去中心化网络上的,但是涉及链下金融资产体系的固有风险依然不可忽视。由此,由金融和借贷领域的专家组成的资产上链评估小组(Centrifuge Credit Group)推出了资产池上链流程(Pool Onboarding Process V2),以进一步提升资产上链流程的透明度并把控风险。

(Centrifuge Governance: Mandated Groups, Active Contributors, and the CFGToken)

此外,随着 Centrifuge 协议的不断完善,社区也积极对协议金库的管理用途、协议如何收费等重要问题进行激励的讨论,进一步增强 CFG 的效用。这点非常重要,将决定后续 CFG 的价值走向。

六、Centrifuge 的 RWA 叙事

6.1 与 MakerDAO 合作,打造去中心化金融借贷市场

RWA 的叙事也可以说是 MakerDAO 的 DeFi 的叙事,非常有必要从 MakerDAO 的角度来看 RWA 对 DeFi 世界的意义。

2021 年的 DeFi Summer,出现了众多不可持续的 DeFi 收益率产品,带来的是加密市场的大崩盘,信用违约传染蔓延生态的各个角落。尽管加密原生资产是 DeFi 的关键组成部分和长期价值差异化因素,但是当下现实的需求和无法与长期的发展价值相匹配。

对于 MakerDAO 这样的借贷协议来说,关键的考量因素是:抵押品的价值稳定。我们看到此前 MakerDAO 的抵押品包含了价值不稳定的加密货币,这种不稳定波动因素为借贷造成了风险,严重限制了 MakerDAO 的发展空间。

(Centrifuge & Maker: A Partner's View of Real-World Assets)

因此,MakerDAO 或者 DeFi 迫切需要一种更为稳定的基础层抵押品(a Baselayer Level of Collateral),以支持稳定币 DAI 在加密世界大规模采用,构筑一条可持续、可规模化的通路。

RWA 作为 MakerDAO 最重要的议题之一,不断地被社区探讨、验证,视为一种重要的解决方案。RWA 的益处包括:(1)提高市场风险和资产使用的透明度;(2)提供 DeFi 的可组合性;(3)改善银行服务不足和资金不足人群的可触达性;(4)从更大更稳定传统金融市场中捕获价值。

(Centrifuge & Maker: A Partner's View of Real-World Assets)

对于 MakerDAO 来说,RWA 具有两个重要特性——稳定性和规模化。更进一步,DAI 可以通过锚定无加密波动风险、稳定生息、可规模化的资产,来扩大使用范围,尤其在如今加密资产收益率低下,美债收益率高企的市场环境。通过 RWA 的价值捕获,MakerDAO 可以在熊市中继续扩大规模和增长,并为下一个牛市周期做好充分准备。

最重要的是,RWA 能够帮助 MakerDAO 实现其宏大的愿景:允许一个信用中立、去中心化的渠道,为人们的日常生活和企业的发展需求增加效用。通过开放的链上、社区驱动、可编程、去中心化协议的方式,来为开放一个全新的 DeFi 金融市场。

然而,将现实世界资产上链并不容易,这会涉及全新产品架构设计上的挑战,金融和技术上的风险,以及未知的未知。最终,如何取得创新前沿科技与传统金融稳定的平衡,需要 RWA 行业参与者的共同助力。

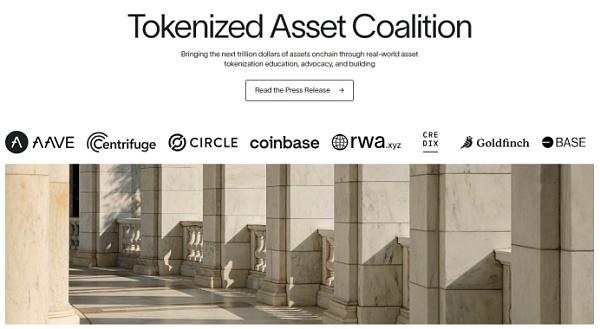

6.2 代币化资产联盟(Tokenized Asset Coalition)

(Tokenized Asset Coalition)

2023 年 9 月,Centrifuge 与 Aave, Circle, Coinbase, RWA.xyz, Credix, Goldfinch, Base 共同发起了代币化资产联盟,旨在通过教育、宣传以及共建的方式,将传统金融体系和加密金融体系统一起来。目标是:加速全球机构对区块链上的代币化资产的采用,共同推动数万亿美元资产上链。该联盟采用协作方式将具有共同愿景的组织联合起来,以促成代币化在现实世界具有影响力的用例,从而体现加密资产的真正价值。

代币化资产联盟由七名创始成员组成,都是目前 RWA 领域最重要的玩家:Centrifuge, Credix 是 RWA 资产融资协议,代表资产方;Aave, Goldfinch 是 DeFi 借贷协议,代表着资本方;Circle, Coinbase 则作为重要的 RWA 基础设施,提供稳定币兑换、资产托管等服务;RWA.xyz 则是 RWA 链上数据分析平台;Base 则是参与 RWA 的 Layer 2。该联盟也邀请所有市场参与者加入,为目前传统金融体系的转型作出贡献,共同建设一个全新的开放去中心化金融市场。

七、对 Centrifuge 的未来展望

尽管我们能够看到 Centrifuge 团队在不断完善协议中的努力,以及重量级资本和顶级合作伙伴带来的效益,但在畅想 RWA 的美好未来之前,还是需要谈谈 Centrifuge 可能存在的发展阻碍。

7.1 可能的发展阻碍

从流动性角度来看,从以太坊的 Tinlake 协议拓展到 Centrifuge Chain 的多链,看似能够增加更多的场景,捕获更多 DeFi 流动性。但是从另外一个角度来看,是否是以太坊的流动性已经到顶?

此外,Centrifuge 还需要突破单一大客户(MakerDAO)的限制。

从加密市场宏观角度来看,目前 RWA 的发展受限于 1.5 万亿加密市场的体量限制,出入金的打通,监管的放松,大众的教育都不是一个一蹴而就的过程。但是传统金融首先对于分布式账本技术、区块链支付结算、代币化资产的认可将加速这一进程,尤其是 BTC ETF 的获批。

从项目治理角度而言,如何设计好 Protocol Fees 来帮助 CFG 捕获价值,如何利用好金库资金以激励用户和生态发展是眼前比较现实的问题。

7.2 Centrifuge 协议的完善将创造更多的连接

Centrifuge 此前部署在以太坊的 Tinlake 协议助其成为私募信贷领域的龙头,那么整合了 Tinlake 协议的 Centrifuge DApp 能够带来更丰富的跨链体验。随着 Centrifuge Chain 的完善以及 Centrifuge Liquidity Pools 在 Arbitrum、Base 等 Layer2 的不断推出,将帮助捕获更多 DeFi 流动性。

以上是协议的完善对资金端带来的益处。那么对于资产端,随着治理层面的不断完善,如资产上链评估小组 POP V2 方案的推出,都将帮助创建更好的资产池,以降低整体的协议风险。

RWA 最重要的是资产端和资金端,Centrifuge 协议的不断完善将为这两端创造更多的连接。

7.3 巩固私募信贷领域龙头的同时,拓展到美债 RWA 领域

美债这种资产具有无风险、稳定生息、可规模化的重要特征,因此一旦加密市场得到扩容,美债 RWA 就更具有适用的广泛性。我们从 USDT 稳定币发行方 Tether 的 725 亿美债资产,加密资本 MakerDAO 的最大美债 RWA 资产池,就能够看出。

Centrifuge 在取得私募信贷领域龙头之后,通过与 Aave 合作进军美债 RWA 市场具有比较大的想象空间。

目前,光 Franklin Onchain Funds 就有 3.28 亿美元的 TVL,Ondo Finance 的 1.77 亿美元 TVL 紧随其后。这里还没有算上 MakerDAO 最大的两个美债 RWA 资产池:BlockTower Andromeda(12.1 亿美元 TVL)和 Monetalis Clydesdale(11.5 亿美元 TVL)。

(RWA.XYZ)

7.4 基于 U 本位生息资产的实验

在此前的《RWA万字研报:拆解当下RWA的实现路径,探索未来RWA-Fi的发展逻辑》一文中,我们就表示:基于U本位的RWA生息资产后续的应用逻辑与基于ETH本位的LSD生息资产的应用逻辑一致。RWA将生息资产映射上链只是第一步,后续如何利用DeFi可组合性,搭建DeFi乐高将变得非常有趣。

案例一:基于美债的生息稳定币。

此前获得 Coinbase Ventures 投资的生息稳定币项目 Mountain Protocol,自 2023 年 9 月 11 日推出 USDM 以来,目前的 TVL 已经达到 1214 万美元。区别于 USDC/USDT,USDM 以 Rebase 形式为用户提供每日奖励,目前年利率为 5%,这部分收益来自底层资产美债的收益。非美国用户也可持有 USDM 即可赚取稳定币收益,USDM 旨在为全球任何拥有加密钱包的美国以外的用户提供获取美国国债收益率的机会。

案例二:基于美债、ETH 质押的 Layer2——Blast

Blast 是唯一具有 ETH 和稳定币原生收益的以太坊 Layer 2 项目,由 Blur 创始人Pacman 推出,项目方曾获得 Paradigm 和 Standard Crypto 的 2000 万美元融资。

Blast 认为,加密货币也是有通胀的,在其他 Layer2 上存入的资金基准利率为 0%,用户的资产价值会随着时间的推移而贬值。Blast 要实现的就是让 Layer2 自带收益,即用户存入资产,Blast 就将定期发放收益。Blast 实现收益的本质是将 ETH 拿去 Lido 质押,将稳定币拿去买美债。

上面的两个案例完美印证了 U 本位生息资产的价值。那么对于 Centrifuge 目前的 RWA 资产融资协议的定位而言,如果能够嫁接好这种场景将会带来质的飞跃。

八、写在最后

(X: @wassielawyer)

就像哇西律师所说的那样,RWA 其实早已存在,朝鲜项目方也已经获得多轮融资,尽管各有各的路径,八仙过海各显神通。

但是毫无疑问 RWA 已经成为加密世界的一种重要资产形式,Centrifuge 团队已经通过多年的努力和实践,帮助 RWA 在加密行业取得重大进展,同时也正在联合加密行业重量级合作伙伴共同推动 RWA 产业的发展,未来可期。

但在打开 RWA 的想象空间之前,Centrifuge 依然需要进行更多市场深度(美债 RWA 市场)和广度(多链流动性捕获)的覆盖。

编辑:web3528btc 来源:加密钱包代币