分析 DeFi 生态系统的发展趋势,探讨项目在不断变化的市场中面临的挑战与机遇。

撰文:蒋海波,PANews

在过去的几年里,DeFi 经历了飞速的发展和演变。从最初的实验性质的项目,到现在成为 Crypto 领域必不可少的基石。Uniswap、Curve、Aave、Compoud 等众多项目在这一过程中脱颖而出,但这一赛道的竞争也日益剧烈,如 DEX 不断降低手续费吸引交易量、借贷协议提高贷款价值比来提高资本效率,各个项目也都积极开发新的产品来抢占更多市场。DeFi 在 2024 年可能展现出哪些趋势?PANews 分享了以下 DeFi 领域的关键趋势与预测。

协议平台化

随着 DeFi 领域的发展和成熟,主要的 DeFi 协议开始不满足于其核心业务,希望从单一功能的项目转向提供一揽子综合性服务的平台。

在过去一年,大家所熟悉的 DeFi 协议中,MakerDAO 的 SubDAO Spark 上线,截至 12 月 29 日,在以太坊上的 TVL 达到 16.5 亿美元,成为主要的借贷协议。

Curve 和 Aave 分别开发了自己的稳定币 crvUSD 和 GHO,Uniswap 推出了自己的钱包应用且之前还收购了 NFT 平台 Genie。新公链 Aptos 上的 Thala 凭一己之力开发了稳定币、DEX、Launchpad、流动性质押功能,几乎包含除借贷外的所有常用 DeFi 业务。

DeFi 协议的平台化已成为一种趋势,这也是 DeFi 发展成熟和不断内卷的象征,这一趋势很可能在未来延续并愈演愈烈。

头部 DEX 与借贷协议将继续保持优势

Uniswap、Aave、MakerDAO 等头部 DeFi 协议均是上一轮牛市之前的产物,它们已经在市场的持续演化中加强了自己的地位,展现了很强的网络效应和品牌影响力,并在不断更新。一段时间内,它们仍然会占据主要的市场份额,很难被取代。

Uniswap 宣布了 v4 版本,允许通过「钩子」增加各种自定义的功能;Uniswap X 提出了一种和 Cowswap 类似的在链外签署订单,并通过荷兰式拍卖进行链上结算的方案。Aave v3 提高了资本效率,在多个链上扩张,进一步巩固了其作为 DeFi 生态系统中主要借贷平台中的地位。

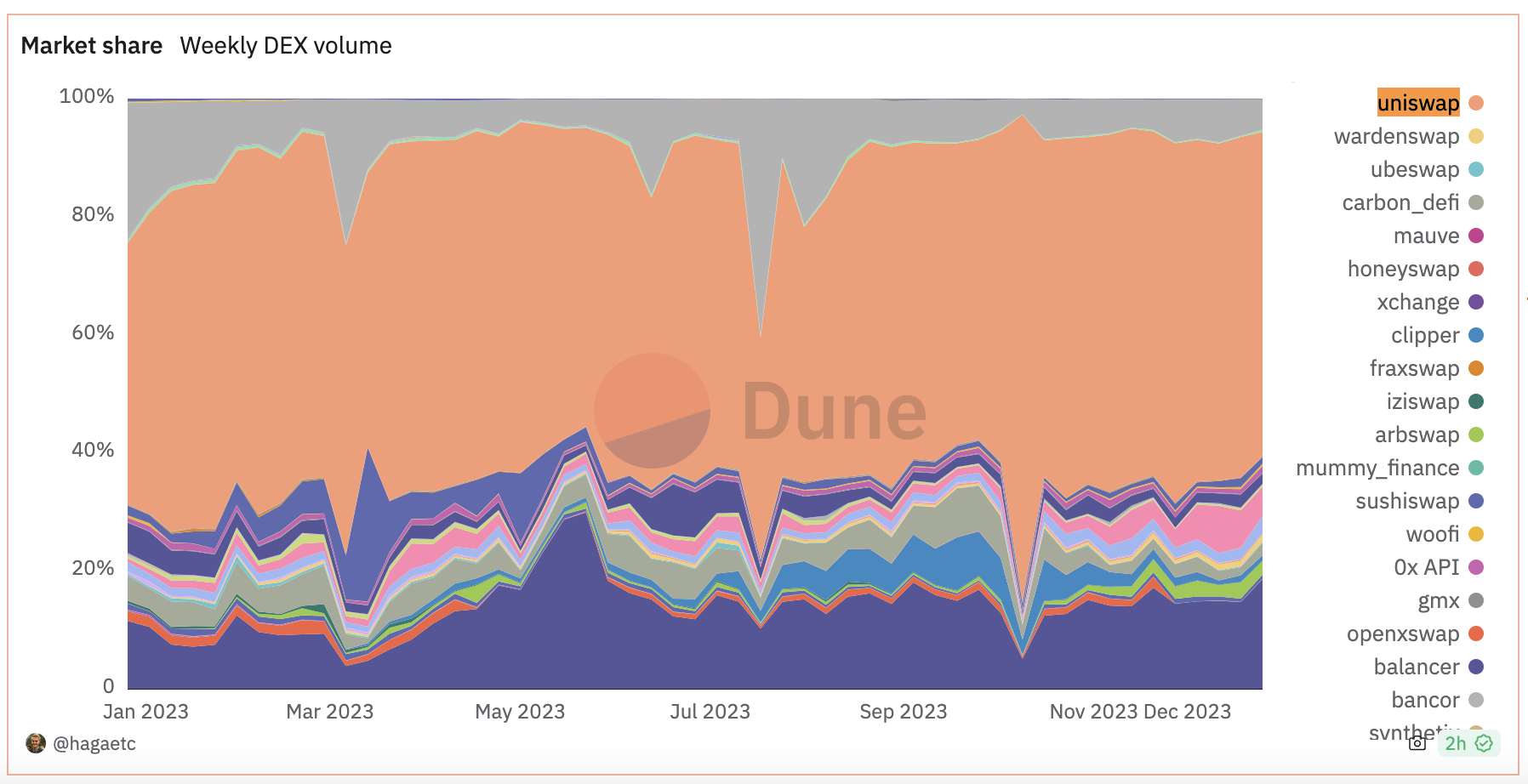

Dune 联合创始人 hagaetc 的仪表板显示,Uniswap 在主要 EVM 链的 DEX 中仍占据 55% 左右的市场份额。

流动性挖矿逐渐成过去式,资金会流向更高效的地方

在以太坊、Solana、BNB 链这类已有成熟生态的公链中,流动性挖矿已经逐渐成为过去。项目依靠「真实收益」来吸引资金,而资金更可能流向更高效的地方。

近期,Solana 中 SOL 的价格上涨和生态发展引发了对以太坊及其生态的 FUD。在 MEME 币频繁交易的背景下,Solana 上 DEX 展现了很强的资本效率。目前的流动性提供者主要依靠真实的、由交易手续费产生的收入,那么这些项目很可能在短期内吸引更多资金。

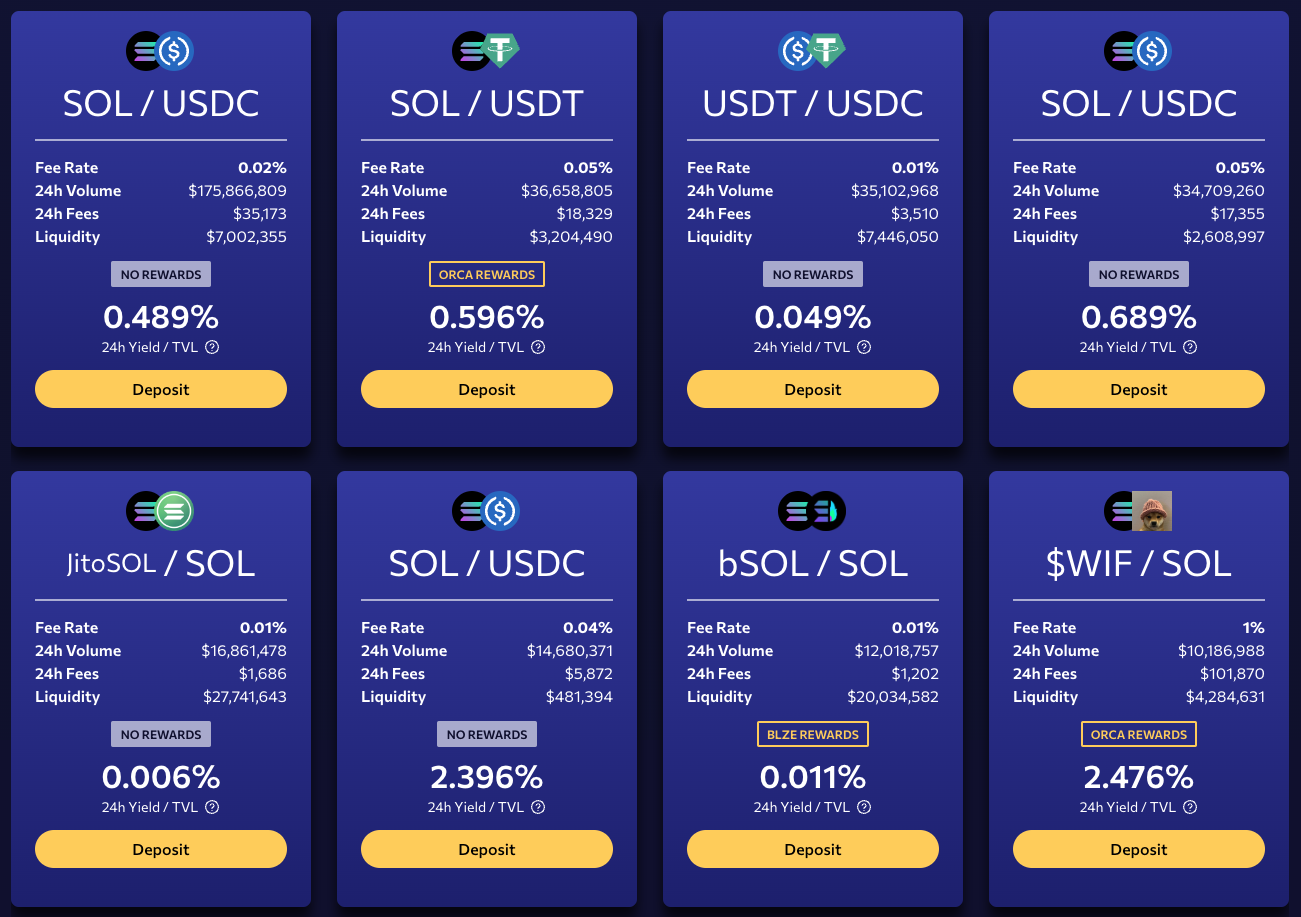

以 12 月 30 日数据为例,过去 24 小时,Orca 中流动性最多的 SOL/USDC、SOL/USDT 池,提供流动性仅靠交易手续费的每日平均收入均接近或超过 0.5%,且手续费比例为 0.04% 的 SOL/USDC 池收取的手续费单日达到流动性的 2.396%。

这在其它链上是难以想象的,如以太坊上,ETH/ 稳定币流动性前 3 的交易对,提供流动性的每日收入分别为流动性 0.068%、0.077%、0.127%。

在盈利能力完全不对等的情况下,专业的流动性提供者更可能转向盈利能力强、资本效率更高的地方。这和上一点并不矛盾,头部 DeFi 项目基本面更好,更安全和稳定,但增速也相对慢。新兴项目在风口来临时会保持更快的增速,同时对未来增长的预期也会反应到代币价格上,但这种增长能维持多久却是一个问题。

LST 将引领新公链的 TVL 增长

虽然在众多采用权益证明机制的区块链上早已有流动性质押类项目出现,但流动性质押代币(LST)在以太坊上海升级前才开始被集中讨论,如今流动性质押龙头 Lido 已经成为 TVL 最高的项目,没有之一。

同样,在 Solana 上也出现了这个趋势,两个流动性质押项目 Marinade 和 Jito 分别占据了 Solana 生态 TVL 的前两名。流动性质押类项目也引领了最近 Solana TVL 的增长,一方面,Jito 发币前的空投预期吸引了质押量;另一方面,Marinade、Jito 和其它流动性质押项目都在持续激励 LST 在 Solana DeFi 协议中的使用,促进了 Solana TVL 的整体提高。

其它想要提升 TVL 的公链似乎也发现了 LST 对生态促进的秘诀。如 Sui 生态中,Cetus 上的 haSUI-SUI 交易对的 APR 为 49.04%,其中 48.09% 都来自 Sui 官方奖励的 SUI 代币。Avalanche 生态中,借贷龙头 Benqi 也开发了 LST 业务,目前 LST 带来的 TVL 已经超过借贷。

Perp DEX 可能会出现有竞争力的项目

去中心化永续合约交易所,即 Perp DEX,曾被很多人看好,也跑出了 dYdX、Synthetix、GMX 等项目。dYdX 为订单簿类型,就流动性池类型的 Synthetix 和 GMX 而言,虽然已经是主要的 Perp DEX,但使用起来仍各有优缺点。

GMX v1 被诟病在单边行情时多空比例失衡,对流动性提供者不友好;同时做多、多空均需收取借币费用、交易手续费比例高,对交易员也不够友好。但它无滑点流动性的特性却是其它项目不具备的。

GMX v2 为了多空平衡引入了交易滑点,使多空平衡的交易将得到补偿,使多空失衡的交易将被惩罚。但用户在开仓时无法预估平仓时多空是否平衡,这就带来了不确定性,惩罚性的交易滑点可能达到仓位的 0.8% 甚至更高。考虑到杠杆倍数,如 10 倍杠杆,滑点 0.8%,单次交易就会损失本金的 8%。

和 GMX v2 相比,Synthetix 中的资金费率波动更大,同样,用户在开仓后可能会因为资金费率增加造成损失。另外,Synthetix 使用了 Pyth 的链下预言机,从下单到执行之间存在 8 秒钟的延迟,不能做到所见即所得。

最近的一些 Perp DEX 展现出了吸引人的特点,如 Drift 的 DLP 池,其中 BONK-PERP 显示 30 天提供流动性的回报达到 2000%,HNT-PERP 的回报为 439%。虽然在 Drift 的 DLP 池使用杠杆提供流动性风险很大,可能亏掉全部本金,但也可能获得更高的回报。另外,Aark Digital、MXY Finance 等项目提供了资金效率更高的 Perp DEX 方案。

现实世界资产

现实世界资产(RWA)其实是存在争议的一类项目。首先,它存在链下部分,可能需要依赖于单一实体,也可能面临监管,这和 DeFi 去中心化的特点并不完全符合。

虽然我们相信现实世界中有更好的机会,万物皆可代币化,但就现阶段而言,美债似乎是唯一能得到大规模应用的方向。其它房地产、艺术品等,虽然也可以代币化之后放到链上,但由于是非标准化的产品,原来不具备流动性,在链上依然没有流动性。

随着美国的加息预期,短期美债收益率预计在 2024 年将会大幅下降,这将直接影响 MakerDAO 等 RWA 产品的收益率。而加密市场在这期间可能进入牛市,对稳定币的需求会增加,这类产品的吸引力可能下降。从 MakerDAO 近期的数据看,DAI 的发行量从 10 月下旬以来已经开始下降。

但这并不妨碍 Crypto 创业者们对这一赛道的探索和兴趣,这一过程中可能会为 RWA 引入有力的传统金融机构作为合作者,这至少会是一个伟大的叙事。

编辑:web3528btc 来源:加密钱包代币