数字货币网报道:

原文作者: Zixi.eth,加密 KOL

一周过去了,感谢推友们给我的意见,我们完成了以下 14 个项目从 0-1 的时候,他们到底做了什么的总结,感谢@DGZbro、@JimsYoung_对我的帮助,其中部分内容是这两位兄弟帮我贡献。我们选取了 Avalanche, Fantom, Solana, Luna, Arbitrum, Merlin, Berachain, Celestia, Eigenlayer, Axie Infinity, Blur, FT, BAYC 和小企鹅。横跨上个 cycle 和这个 cycle 的公链和产品。

总结

1.【优秀团队】:绝大多数项目的团队背景都不错,没有草根团队,要么是博士,要么是大学老师,要么是连续创业者。而且西方团队占据绝大部分。

2.【对市场的超前预判】:在现在或者未来的头部项目,他们最开始要做的事情,大概率是独一无二的,是大家可能没办法接受,听不懂的。

3.【靠谱的机构背书】:拿到头部机构的融资,是起飞的必经之路。拿到不一定能成,但是没拿到,大概率天花板不高。

4.【生态是最核心的中后期竞争力】:对于做 lnfra 的项目而言,跨越周期的核心竞争力,就是公链中是否能拿出一两个王牌项目。早期公链起盘不依靠生态,但是在浪潮退去,只有真正有生态的公链,才能跨越周期。Infra 项目方,一定定要重视生态建设。王牌项目才是真正让公链跨越周期的竞争力。对于做产品的项目方而言,一旦产品做大,可以向下拓展,让自己变成公链。

5.【创新】:不管是产品还是公链,一定要解决市场上的一个痛点,而且自己的解决手段,独一无二,绝对不是 copycat。

1.Avalanche: 团队背景不错 + 技术手段独树一帜,所以融资能力强,造就了不错的生态

2021 年是不可否认的山寨季,尤其是下半年。由于以太坊达到了 4000+,主网 Gas 费用过高,当时没有 L2,因此用户和资金开始溢出以太坊至其他 L1。当时拉盘拉的最猛的莫非是 Solana,由于是牛市,市场还在寻找其他标的,因此市场的目光逐渐落在了 Avax 上,会因为:

1)Avalanche 团队不错。CEO Emin Gǔn Sirer:康奈尔大学计算机科学家、副教授。Sirer 开发了 Avalanche 区块链平台底层的 Avalanche 共识协议,目前是 Ava Labs 的首席执行官和联合创始人。他曾是康奈尔大学计算机科学副教授,并且是加密货币和智能合约倡议 (IC3) 的前联合主任。他以对点对点系统、操作系统和计算机网络的贡献而闻名;

2)技术手段独树一帜。可以说是最早的「模块化」思路,利用 XCP 三链,X 链用于创建和交易资产,C 链用于创建智能合约,P 链用于协调验证者和子网,利用 gossip 雪崩来确认共识。在当时来看脑回路很大,很好的 idea;

3)因为 1+2,所以融资能力很强。20 年完成了 12m 的私募和 46m 的公募,21 年 9 月基金会融了 2.3 亿美金,11 月生态加速器融了 18.5m。融资能力强配合上 MM 拉盘,让散户看到了,了解,并相信团队的背书,因此散户买盘极强;

4)当时的 Avalanche,生态中有王牌项目 Defikingdoms,这在当时是非常有创造力的 DeFi+GameFi 项目,用游戏 ( 还不错的 ) 精美画面表现出 DeFi 的含义,随后 DFK 又从生态项目变成了 Avalanche 的 Appchain,这一个项目使得 Avalanche 名声大噪。其次,还有不错的项目例如 GMX,TraderJoe 等。

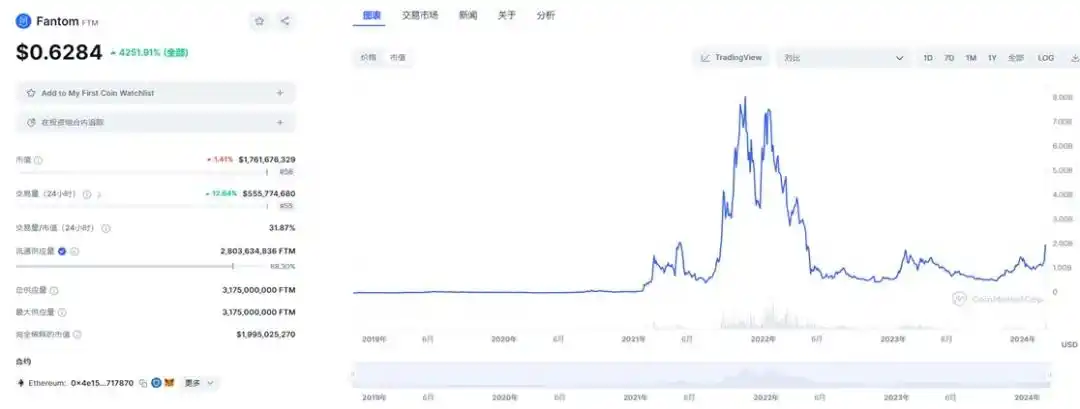

2.Fantom: 灵魂人物带领公链走向巅峰,也走向谷底

Fantom 的灵魂人物是 AC,AC 是 DeFi 老 OG,是 Yearn Finance,Phantom 等的创始人。YFI 在牛市创造了千倍神话,因此社区对 AC 的期待非常高,以至于社区称他为 DeFi 之父。

1)团队方面无需他言,AC 就是 Fantom 的门面;

2)Fantom18 年 IC0 融了 4000 万;

在 21 年的牛市中,连续融资 3 轮,Alameda 投了 35m,Blocktower 投了 20m,Hyperchain 投了 15m。在经历了 5 月的大回调后;

Ftm 一路高歌猛进的原因是:

1)AC 一直在喊单,大家相信 AC;

2)融了很多钱,因此 Fantom 有底气拿出了 3.7 亿枚 Token(约等于 2 亿美金)来激励生态发展,链上的 DeFi 高速发展;

为什么 Ftm 在 22 开始暴跌:

1)Ftm 因为 AC 是 CoFounder 而起盘,也会因为 AC 离去而归零。灵魂人物的缺失,导致社区对起失去信心;

2)生态非常普通,没有任何创新,基本全是 DeFi,全部都是 copycat。在币圈的大项目,都是独树一帜。只不过是丑的独树一帜还是美的独树一帜,但没有一个是 copycat。

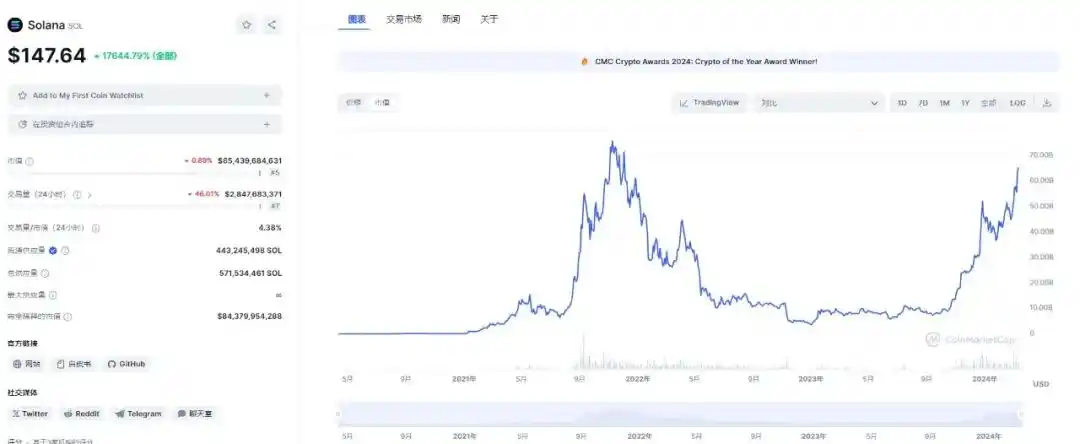

3.Solana:发展大起大落,黑客松创造项目奇迹,这个熊市起死回生,生态独树一格

Solana 初期募资非常不易。尽管团队背景强大,但 18-19 年筹资并不容易。在对高性能公链故事越来越审慎的市场中,Solana 不得不与其他项目竞争,那时的 Solana 不为市场广泛认识。然而,通过对产品的坚持和一个务实的态度,Solana 逐渐吸引了投资者的注意。

Solana 的发展过程中,存在一个关键分歧,这涉及到 Multicoin 和 Solana 创始人的战略选择。Multicoir 作为早期的投资者,坚持认为 Solana 需要尽快上所,从而建立品牌社区共识。与此同时,Solana 的创始人希望能先上线一个稳定可靠的主网。这个决策最终证明是正确的,因为它为后来正在寻找合作高性能公链的 SBF 的合作打下了基础。

后续从 0-1 的的几个关键原因:

1)SBF 参与对 Solana 的崛起起到了决定性作用。SBF 不仅投资了 Solana,还带领他的团队开发了基于 Solana 的 Serum 项目,大幅提升了 Solana 的可见度和正统性。后期甚至流传出 Solana70% 的 TVL 都是靠 SBF 一个团队撑起来的。

2)Solana 的黑客松项目创造了不少奇迹。通过黑客马拉松和各种激励措施,Solana 培养了一个活跃的开发者社区,这为其生态系统的发展提供了动力。后续出现了 Magic Eden,Stepn,jito 等 Top 项目。

3)Solana 在 SBF 手上,用拉盘创造奇迹,财富效应是最好的营销手段。

4)尽管经历了后续 FTX 的倒下和价格的大幅波动,Solana 依然保持着开发者生态和社区活动,通过持续激励措施和黑客马拉松,Solana 持续完善基建并激发更多创新应用的开发,进一步推动生态系统的繁荣,展现出了其韧性,也是其能撑过这个熊市的关键。而且我们在 Solana 上看到了其生态发展逐渐和以太坊社区有所不同,尤其是 DePIN 集体迁移到 Solana。

好的背书 + 拉盘的财富效应 +SBF 的存在吸引了很多开发者和生态项目。并且 Solana 因为本身的高性能,吸引了很多独一无二的生态项目。

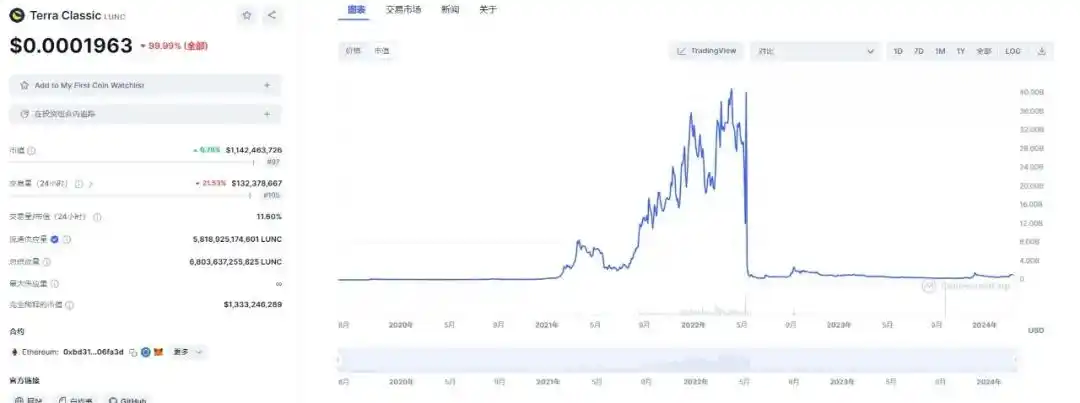

4.Terra:因为生态的双代币螺旋结构 + 高息起飞,也因为生态的螺旋结构死亡归零

Terra 在从 0-1 的几个关键原因:

1)在团队方面,Do Kwon 斯坦福毕业,团队背景还是不错的。而且个人在推特很活跃,很会搞事情。

2)韩国国链,在韩国极其 FOMO。韩国 VC,3AC 等因为 Terra 起飞,也因为 Terra 归零。融资也相当不错,两轮融了 7700 万美金。

3)在生态方面,Luna+UST 依靠套利机制和供求关系来调节和稳定价格,而 LUNA 则作为 UST 的稳定器,成为当时市场上最为亮眼的双币算法稳定币系统,两者相互作用形成正向螺旋。Terra 后续还推出了重要的 DeFi 项目 Anchor,提供了 19%-20% 的超高活期收益率,一度被吹捧为「Crypto 被动收入的黄金标准」,作为一大亮点吸引了大量投资者,为后面暴雷埋下伏笔。大家每天都在算 Terra 的钱到底还能付几天 20% 的利息。在牛市期间,左脚踩右脚上天 UST 成为第三大稳定币,市值高达 180 亿美元,LUNA 的市值最高达到 410 亿美元。其生态支付项目 Chai 也相不错,chai 一度拿到了软银 4500 万美金的投资。

一旦行情翻转,正向螺旋会变成死亡螺旋:

4)2022 年,加密货币市场整体下跌,导致投资者将资金从其他加密货币转移到 UST 以获取高额利息,使得 Anchor 的存款规模远高于借款规模,产生巨大的收支差额。2022 年 5 月 8 日凌晨,LFG 正从 UST-3Crv 池中撤走了 1.5 亿美元的 UST 流动性为组建 4Crv 池做准备,有地址突然将 8400 万 UST 抛售,严重影响了 3Crv 池平衡,之后多个巨鲸帐户开始不断在 Binance 抛售 UST,导致 UST 出现了短暂的脱锚。

随着储备金的逐渐耗尽,市场对 UST 的信心开始动摇,大量的 UST 被抛售,导致 UST 价格进一步脱锚。为了稳定 UST 价格,大量 LUNA 被增发,导致 LUNA 价格暴跌,形成了所谓的死亡螺旋。为了不让 Luna 和 UST 暴跌,LFG 需要出售国库的 BTC 和其他 Token,导致大盘暴跌。Luna 和 UST 带崩了整个市场。

好的 Tokenomics(其实就是牛市 Ponzi)+ 独一无二的生态,造就了 Terra。但是 Tokenomics 也造就了 Terra 的崩盘,如果生态能跟上,Terra 是否会不崩盘?

5.Arbiturm:最早讲 OPL2 的团队 + 牛市获得了巨量融资,造就了出色生态

Arbitrum 在从 0-1 的几个关键原因:

1)团队 offchainlabs 在 2018 年就开始做 L2,19 年融完天使轮,是最早一批的 L2 团队。团队的先发优势极其明显。随后 21 年 4 月,21 年 8 月连续完成两笔累计 1.4 亿美元融资。团队技术背景先发优势明显。

2)最早最早的一批上线 OP L2 主网,21 年 9 月正处在牛市,用户和生态积累相对容易,很容易积累生态的先发优势。

3)因为融了很多钱,因此有钱去干生态,吸引开发者。

4)空投发的非常好,在 2022 年 3 月的熊初创造了大量的财富效应。不同于 Starkware 发了空投后 DAU 极速下降 90%,Arbitrum 发完空投后 DAU 并没有流失多少。

5)生态上有一个王牌项目,GMX。GMX 有多牛逼不再赘述,在熊市期间,逆势上涨 100%,用 spot dex 做 perp dex 的创新 idea。GMX 在早期给 Arbitrum 贡献了大量的用户和交易数。

团队背景好 + 故事的引领者——》容易融资——》在「合适的时候」推出主网——》因为融了很多钱,所以能给开发者撒钱——》直到有一个王牌项目能站出来,给公链撑腰。

6.Celestia:定位清晰,但生态薄弱

Celestia 在从 0-1 的几个关键原因:

1)Celestia 故事讲得好,作为首个提出模块化区块链网络的项目,Celestia 采用模块化设计,将共识与执行分离,提供 DA 服务。在成立之初,模块化区块链和专注于 DA 的方案很少,因此 Celestia 几乎没有直接竞争对手。这为 Celestia 提供了一个独特的市场定位;

2)Celestia 的成立恰逢市场明确向更高可扩展性和效率迈进的时期,它通过提供一个专注于数据可用性的解决方案,满足了市场对于更高性能 Layer2 解决方案的需求。Celestia 非常适合作为 Rollups 的数据可用性层。它允许 Rollups 将状态执行推离链,依赖 Celestia 来实现共识和数据可用性,从而提高整体的扩展性;

3)团队不错,Mustafa 是 UCL 的博十,Chainspace 的 CoFfounder,后来被 Facebook 收购;

4)Celestia 的生态构建较弱。但选择加入了 CosmosEcosystem,后续 Staking Tia 的空投奖励非常丰富。因此 Tia 有一定的价值支撑。

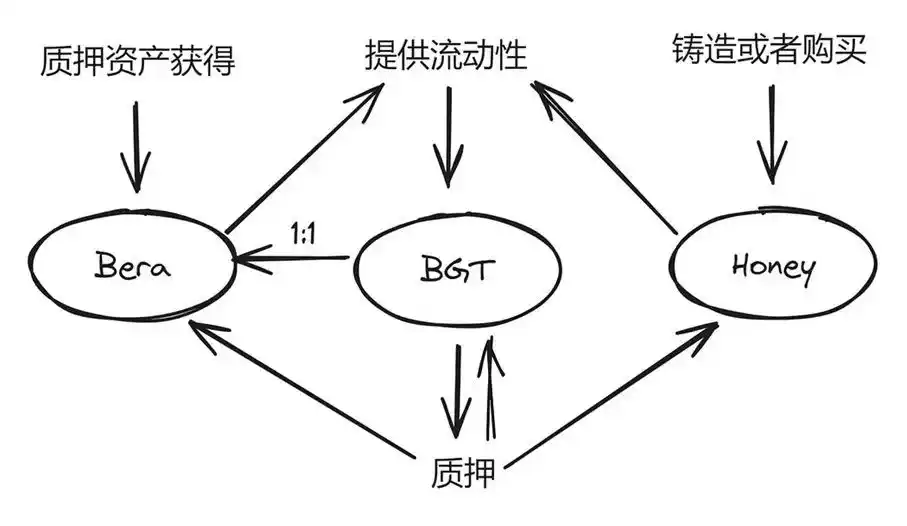

7.Berachain:Luna2.0,三代币模型能否重塑 Luna 牛市增长奇迹

Berachain 现在关注度很高 ( 毕竟还没起飞飞 ),所以简单讲讲:

1)团队虽然是匿名团队,但是 15 年就在币圈的老 OG。21 年的时候发了个抽烟熊的 NFT,在经历了 DeFi Summer 后,深刻意识到流动性对公链的重要性,因此推出了 Berachain;

2)也是因为团队背景应该不错,因此能在 2023 年 4 月深熊期间,拿到 polychain 和 hackvc 的 42m 融资;

3)整个链讲的故事虽然还是服务于 DeFi(拿前朝的剑斩本朝的官),但是 token 设计非常精妙,三代币设计 bera/honey/bgt 有当年 luna/terra 左脚踩右脚的设计感。Luna/UST 的利息设计非常虚,依赖于 Anchor 的借贷利息差。借鉴 Luna/UST 的失败,Berachain 的三代币模型可能能够有效缓解(不是避免)双代币的死亡螺旋。参考 Luna 在牛市的狂热暴涨,市场理所当然对于 Berachain 给予很高的期待。

8.Axie:疫情时代下的特殊产物,东南亚用户赖以生存的工具

Axie 在从 0-1 的几个关键原因:

1)当时疫情影响,导致东南亚用户日常收入很低。Axie 其创造的 P2E 模式改变了玩家对游戏的期望,将其从消遣的活动转变为可能的收入来源,重点是收入还不低,得益于牛市到来的背景,越来越多的玩家加入游戏,币价上涨,每周的收益巅峰时可以达到 300-400 美金,在经济不稳定或受 COVID-19 疫情影响的地区,这种模式提供了一个新的收入机会。游戏不仅提供了娱乐,还通过让玩家参与经济活动,赋予了他们对生产工具的控制权,这一点对于发展中国家的玩家尤其具有吸引力;

2)作为当时区块链游戏龙头,在 2021 年,在各社群公会以及投资机构的强力加持之下,Axie Infinity 的日收入和活跃用户数量达到了巅峰,市场份额占据了区块链游戏的近 2/3。这一阶段,游戏收入和代币价值达到了历史高点。AXS 市值巅峰 100 亿美金。

归零也很简单,庞氏游戏没有正外部性,结果都是归零。

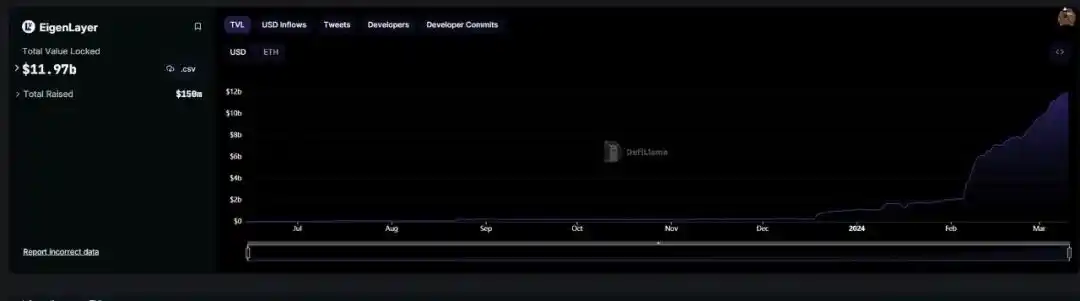

9.Eigenlayer:符合用户资金加杠杆的大方向,并且 DA 很好的和 Restaking 相结合

Eigenlayer 从 O 到 1 的故事可以理解为:

1)这个故事讲的足够清真,2022 年年初整个 ETHstaking Ratio 还不足 5% 时,就敢讲一个细分赛道的细分赛道;

2)Kannan 作为 PR 型 CEO,能吸引 VC 的目光;

3)ETH Staking Ratio 正在肉眼可见的逐渐增长,3 年的时间从 0 到现在的 30% ETH Staking;

4)Eigenlayer 的明星生态项目是 EigenDA,Restaking 的故事后来还能和 DA 结合,模块化区块链的 DA 成为 restaking 最好的用例之一;

5)因为 1+2+3+4,所以 VC 愿意买单。并且这也符合 Ethholder 的需求,不停地加杠杆,提高资金流动性。

10.Merlin:核心人物 + 财富效应造就了社区团结,后续 TVL 起量也很巧妙

Merin 现在基本起飞,可以简单讲讲因素:

1)创始人的背景很 nice,在多次的线下沟通中能体会到对过去 10 年一次一次创业思考,过去融过大钱,自身认知很高,并且对社区的理解很深,在上升行情中会是非常非常好的团队。此外,创始人个人也很有人格魅力,2023 年 3 月就下潜至 Ordinals 生态,并且很早就积极看好;

2)社区团结。BRC420/Merlin 的社区确实非常团结,有信仰,但也确实因为在蓝盒子上赚到了钱。社区团结的因素还是因为在蓝盒子的奇迹拉盘造就了共识。后续的蓝水晶,以及音乐盒的财富效应都很不错。用财富效应完成了快速地冷启动,建立了用户群体;

3)生态支持。以新加坡某栋楼为核心,方圆几个地铁站为半径,集齐了一圈生态项目方,大家都在互相支持,因此生态起量很快;

4)选择 TVL 起量的方法非常巧妙。除了 BTCStaking,头部铭文 +420NFT 均可质押冲 TVL,因此 TVL book value 很大;

5)因为 1+2+3,所以融资迅速。而且创始人很懂 MKT 和 Branding,因此在合适的时候推出,造就了目前市场上最大的 BTC L2。

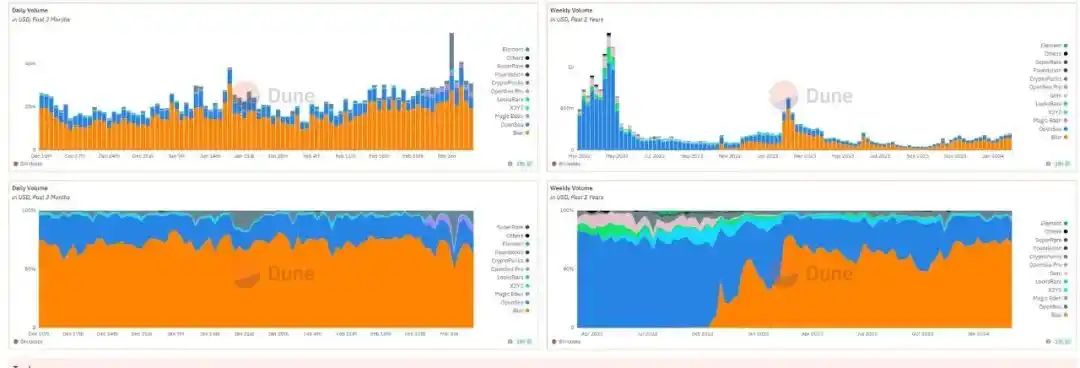

11.Blur:想透彻了 NFT 市场的核心就是 MM 和巨鲸,通过不断地 Token Incentive 激励

在理解 Blur 为什么能从 0 到 1,需要理解 NFT Mktplace 或者是 Exchange 的核心竞争力只有一个,不是产品好不好看,好不好用,就是看如何吸引 Maker。有了 Maker 以后,才能有 Taker 用户,才配讲产品体验。

因此 Blur 做了什么事:

1)利用挂单(Maker)和 Bidding(Maker)吸引不同的 maker,并且给予他们 Token 奖励。并且能用 Tokenincentive 的,只有蓝筹 NFT。这也很好理解。NFT 绝大部分交易量就是蓝筹 NFT,非蓝筹 NF7 最后的归宿都是归零。蓝筹 NFT 大量还是掌握在巨鲸和 MM 手里,散户手里其实没多少货。因此核心的核心,就是服务好蓝筹 NFT 的 MM 和巨鲸,散户压根不重要;

2)Token Incentive 模式和 X2Y2 和 Looksrare 不一样。X2Y2 Looksrare 的直接吸血鬼空投是一次性的,意义真的不大。不断用 Token Incentive 来吸引巨鲸和 MM 来提供流动性,才是 Blur 胜出的最核心因素之一;

3)其他的都是小事,产品方面的,例如能够批量交易,做了聚合器等,但这不是关键。

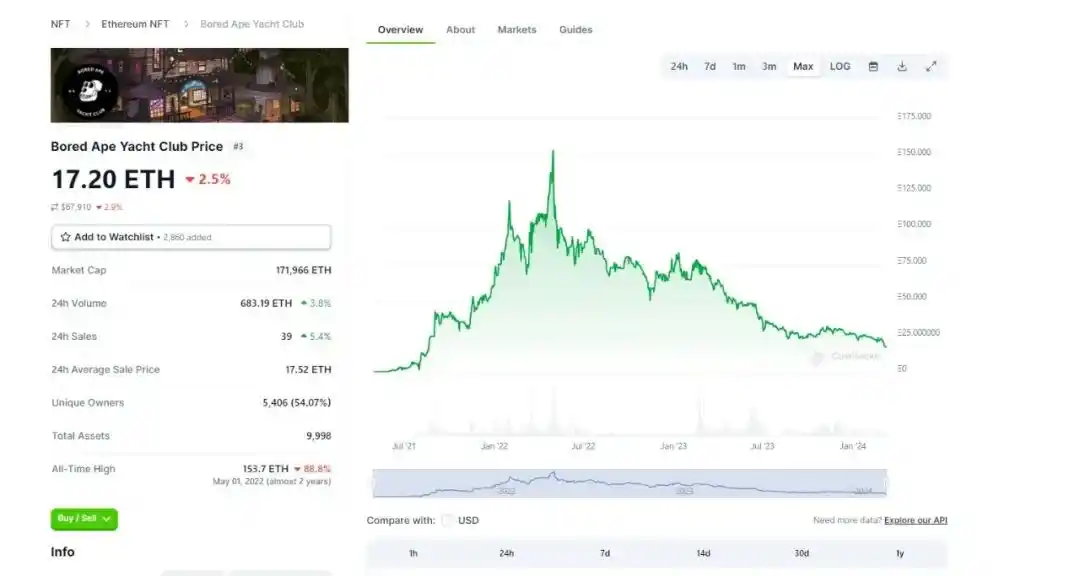

12.BAYC:最早的 NFT 会员俱乐部,通过名人效应建立共识

BAYC 在上个 Cycle 能从 0-1 可以理解为:

1)有 BAYC NFT 的人自动成为一个专属俱乐部的成员,这个社区提供了一种新的社交方式,创造了强大的归属感;项目方强大的 BD,吸引了大量的投资者和收藏家,其中包括许多名人,这进一步增加了项目的曝光度和吸引力;在 NFT 牛市背景下,BAYC 推出独特的商业模式,将 NFT 所有者的 IP 权利下放,让持有者能利用自己的猿来创造并销售商品,进一步推广 BYAC;BAYC 凭借其独特的艺术风格和强大的社区效用,在当时 NFT 市场中短时间内获得了文化标志的地位;

2)BAYC 在 NFT 热潮的高峰期推出,也利用了当时市场对新兴数字收藏品的高度兴趣。后续通过社交媒体和名人效应,BAYC 迅速建立了强大的品牌认知度和社区。YugaLabs 继续扩大 BAYC 宇宙,包括新的 NFT 项目和游戏推出,如 MutantApe Yacht Club 和 Bored Ape KennelClub,进一步增加了收入,并持续增加会员价值和社区参与度;和 Adidas 合作,推出了 AdidasxBAYC NFT。但是有人认为 BAYC 的模式需要不断有新的加入和资金流入来维持其价值,这使得一些人将其称为猿宇宙骗局,但这也是当时币圈市场逐渐走进熊市,NFT 难以破解的困局之一;

BAYC 在这个 Cycle 逐渐落寞可以理解为:

1)还是没有解决 NFT 到底有什么用的问题。并且熊市期间,YugaLabs 并没有为社区提供太多空投福利;

13. 小企鹅:链上链下营销组合拳 + 拉盘,让小企鹅起死回生

小企鹅在这个 Cycle 能秽土转生可以理解为:

1)项目在 2022 年已经归零一次了,但是因为图片确实可爱,因此 Lukaz 决定将其收购;

2)当时的 NFT 故事以 Onboarding Web2 User to Web3 为主,希望能复刻 BAYC。投资人认为小企鹅链下用玩具零售的方式 + 链上 NFT 营销空投的方式,能够获取一定量的圈外用户;

3)因为 Lukaz 收购小企鹅,因此手上筹码很多。联合了做市商,轻松拉盘建立共识;

4)圈外的用户通过课外的玩具了解到 Crypto 和小企鹅,圈内的用户因为拉盘 / 空投重新认知到小企鹅,因此小企鹅在 2023 年下半年起死回生,一度 flipBAYC;

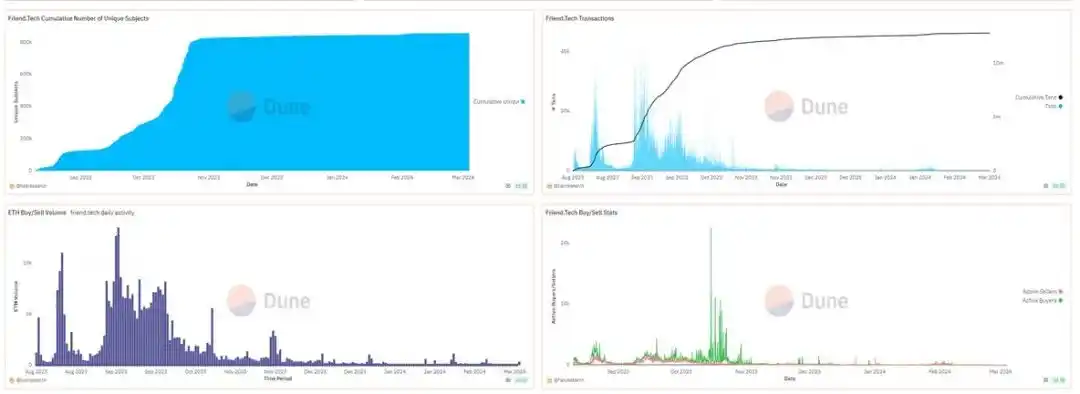

14.Friend.Tech:利用 Token 量化个人的社交价值,脑回路惊人的 idea

Friend.Tech 从 0-1 的增长,简单可以概述为:

1)做了之前所有人都做不了的事——quantify personasocial value。在 Web2 的世界受限于支付渠道以及合规问题 ( 非法开设赌场罪 ) 根本没办法来投放 / 大批量使用类似的产品。但是在 Crypto 的世界,最好的盈利就是发行新资产。因此 FT 非常好的解决了上述的端,每个人都可以发行自己的 key,用 E 本位 + 量化曲线来量化一个人的社交价值,最朴实简单的 ICO,能有多少人买卖 key 完全取决于个人的 Branding。产品的脑回路非常惊人;

2)虽然产品体验不好,网站经常 crush,创造账户需要 Gas,都是圈内互割,但是不可否认这是一个现象级的产品;

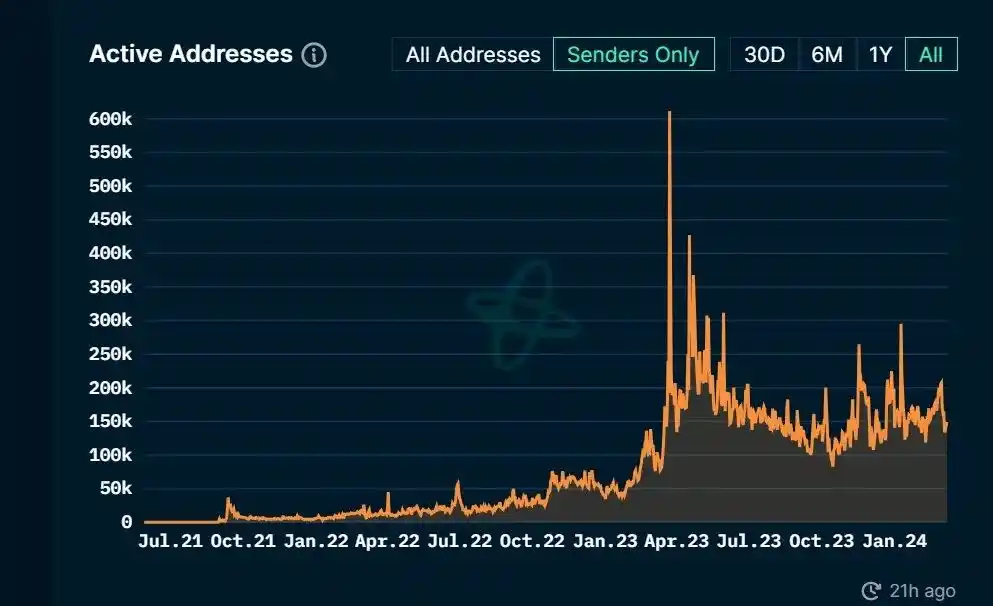

从下图的交互量来看,FT 基本归雾,原因是:

1)模式不持久,完全是圈内互割,大家博弈的钱还要交相当一部分的比例给 FT 项目方,抽水太高。STEPN 好歹能讲正外部性的故事,FT 连正外部性的故事都讲不了;

2)后续也没开发什么新功能,赚了钱就结束了,如果团队后续能添加一些新玩法,例如在 Web2 投放,打广告,做一些正外部性的措施,可能会有不一样的爆发;

3)引入 Token 机制过晚,没有 Token 激励,互割很难持续;

如果参考 Blur 的不断 Token Incentive 的方式,FT 是否能持续 ?

原文链接

编辑:web3528btc 来源:加密钱包代币