数字货币网报道:

原文标题:《灰度推出动态收益基金 GDIF,Cosmos 生态系代币成为大赢家》

原文作者:夫如何,Odaily 星球日报

在成功将比特币信托转换为比特币现货 ETF 后,灰度并没有停下步伐。3 月 5 日,灰度宣布再次推出加密动态收入基金(GDIF),将新兴的基金模式再次带入传统金融中,使 Web3 与 Web2 进一步融合。

根据官方文档,GDIF 系灰度首个主动管理的基金,采用多代币资产组合的质押收益组成,为投资者提供单一熟悉工具参与多资产质押,并获取收益的基金模式,灰度将每季度向投资者分配收益(以美元计价)。「创建 GDIF 的目的是为投资者提供获得 PoS 奖励的途径,而无需直接进行 PoS 投资的操作挑战。与此同时,投资者有机会通过单一投资持有由多种加密资产组成的投资组合。」

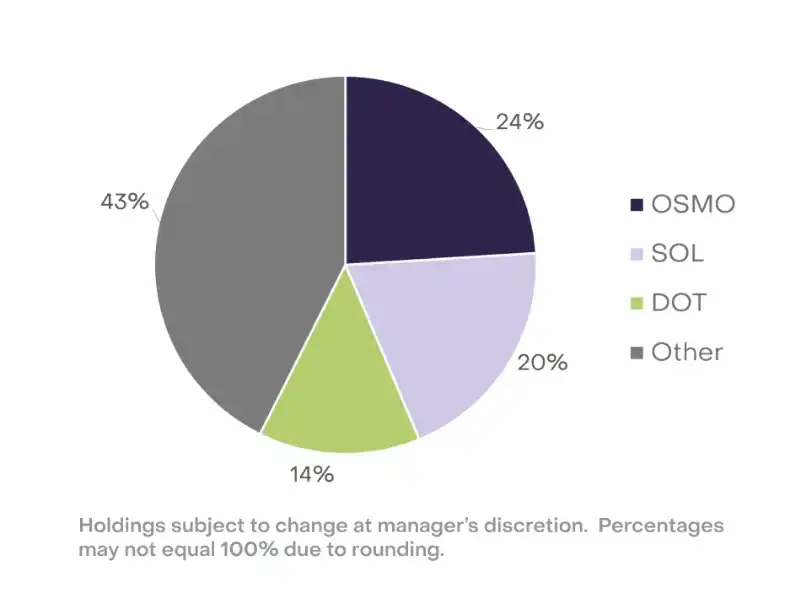

灰度 GDIF 投资组合目前包含了 9 种加密资产:Aptos(APT)、Celestia(TIA)、Coinbase Staked Ethereum(CBETH)、Cosmos(ATOM)、Near(NEAR)、Osmosis(OSMO)、Polkadot(DOT)、Sei Network(SEI)和 Solana(SOL)。下图为目前 GDIF 基金的资产占比,其中排在前列的是 OSMO 占比 24% 、SOL 占比 20% 、DOT 占比 14% 以及剩余部分占比 43% 。

灰度选择上述资产的标准,来源于其采用定性和定量的因素来评估该加密资产的收益,具体体现在质押奖励、市值和流动性等方面。不过从上述代币组成来看,大多数为上个牛市周期中表现较为突出的项目(波卡、Near、Cosmos、Solana、Osmosis),少部分在本轮周期中的表现亮眼的明星项目(Celestia、Aptos 等)。

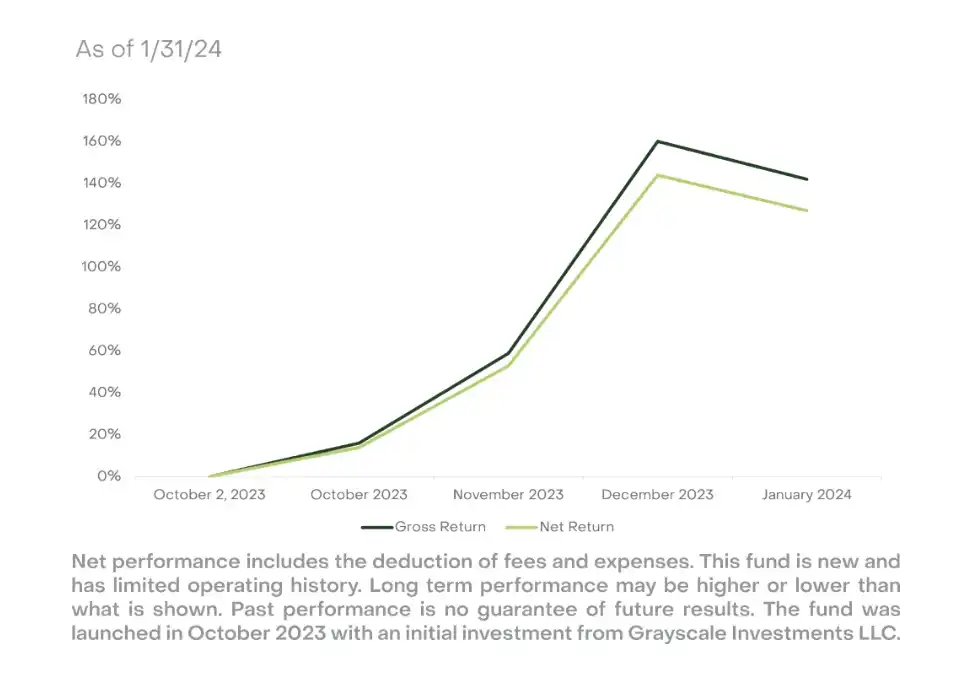

从下图可以看出,该基金在 2023 年 10 月已经启动。灰度早期用内部资金为该基金提供了启动资金,该基金目前最高毛利率约为 160% ,在扣除相应费用后,净利率为 140% 。

不过该基金并未完全对外开放,投资者具有一定的投资门槛。根据灰度官网,「合格投资客户」意味着投资者资管规模需要在 110 万美元以上,或净资产在 220 万美元以上。

Cosmos 生态或成最大赢家

上文介绍了 GDIF 基金资产组成,与 Cosmos 相关的项目共计四种,包括 Celestia、Sei Network、Cosmos 以及 Osmosis。

(1)Osmosis(OSMO)

Osmosis 采用 Cosmos 的 IBC 跨链技术进行跨链的资产交易,通过多种质押机制为 LP 提供了较高的 APR 收益。此外,Osmosis 提供了 Cosmos 生态和以太坊生态的跨链交易,并与 Axelar 合作'扩展到其他生态。目前根据 DefiLlama 数据显示,Osmosis 在全网 DEX 板块中 TVL 排名第十,TVL 共计 2.28 亿美元。

Osmosis 在灰度基金中资产占比高达 24% ,主要因为 Osmosis 在 DEX 中的质押收益较高,其次作为 Cosmos 生态中最大的跨链 DEX,辐射的范围较为广泛,利于操作选择。

(2)Sei Network(SEI)

Sei Network 是建立在 Cosmos 基础上的 DeFi L1,其更像是处在在公链和应用链的中间地带。作为 Cosmos 生态中首个支持订单簿的 L1,Sei Network 旨在成为专门用于交易的高速链,帮助去中心化交易所更好地运行。

(3)Cosmos(ATOM)

Cosmos 作为早期多链互联代表项目,其 Cosmos SDK 更是成为多个新公链及应用搭建的首选模型。虽然在去年因质押收益问题经历了分叉风波,但总体来讲并未伤筋动骨,Cosmos 的生态规模也仅此于以太坊生态,其代币质押权益更是受到很多用户的追捧。

(4)Celestia(TIA)

Celestia 作为专注于数据可用性模块化区块链的代表项目,其通过 Cosmos SDK 搭建。Celestia 中大部分团队成员来自 Cosmos。去年上线以来,代币 TIA 涨幅超 10 倍。

根据上述介绍可以发现,Cosmos 生态无论是底层技术还是生态发展(仅次于以太坊),都远胜于其他公链,能够提供质押收益方式较多;反观以太坊,虽然二层项目众多,但能获得原生质押收益的项目较少。正因如此,灰度动态收益基金中 Cosmos 相关资产占比较高。

或许受到灰度 GDIF 的影响,Cosmos、Sei Network 以及 Osmosis 的代币过去 24H 涨幅普遍在 10% 左右: ATOM 现报 13.7 USDT,24H 涨幅 10.34%;SEI 现报 0.81 USDT,24H 涨幅 11.8%;OSMO 现报 1.75 USDT,24H 涨幅 9.72%。

小结

灰度推出新型基金 GDIF,将自身从被动接收加密波动逐渐转向主动参与获取加密原生收益,此举对灰度而言是进一步挖掘加密资产的收益来源,并逐渐引入到传统金融,增加基金管理的多样性。

对加密市场来讲,收录的这 9 家加密资产的项目或将因为灰度参与质押而逐渐走向主流市场。对照灰度早期推出的信托,比特币信托成功以现货 ETF 的形式推出,后续以太坊信托或将紧随比特币的步伐。刨除 BTC、ETH,剩余的加密资产对于庞大的传统金融来讲依旧比较陌生,仍旧需要像灰度等主流资管公司的推进,帮助加密市场尽快走向主流。

另外一个问题是,灰度此次推出基金提供质押服务,是否会触动监管神经?

2023 年 2 月,Kraken 就因提供加密质押服务遭美 SEC 起诉,最终支付 3000 万美元罚款并暂停美国本土质押服务,Kraken 最终于海外成立独立子公司为非美国客户提供质押服务。无独有偶,去年 7 月,Coinbase 也因提供质押服务而被美国多州起诉违反 1933 年《证券法》。如今灰度公然推出质押服务挑战 SEC,监管压力可能很快来袭(毕竟灰度与 SEC 有着很深的过节,对簿公堂互有胜负)。

但从好的一面来看,灰度的做法可能会让监管无处下手。毕竟 Coinbase 和 Kraken 作为交易所提供的质押收益服务属于全托管的质押业务,即用户将相关代币存入到 Coinbase 和 Kraken 的冷钱包地址,由它们代为施展目标链的质押服务,相关密钥掌握在它们交易所手中。

而灰度提供的是基金,投资者采用美元的形式购买该基金,最后也以美元进行收益支付,并不涉及加密币权的转让。灰度似乎也在刻意避开监管,寻找法律灰色地带,但最终是否能够如愿尚不可知。

原文链接

编辑:web3528btc 来源:加密钱包代币